Archive for oktober, 2016

oktober 31, 2016 @ 7:39 am

· Filed under 2016, 31.12.2018

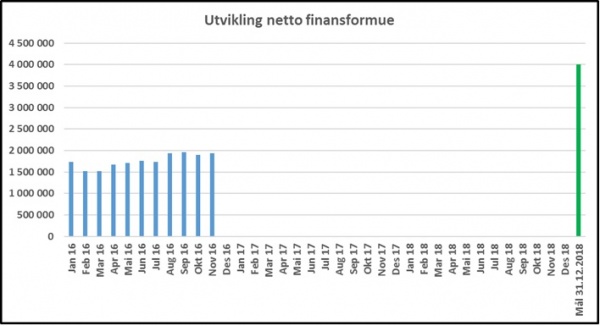

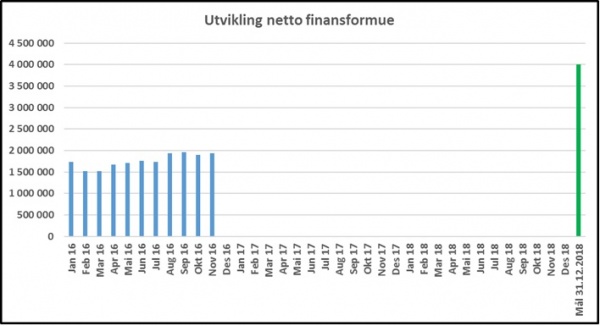

Det ble ikke noe krakk i aksjemarkedet i oktober i år. Faktisk utviklet fondsandelene mine seg helt greit, og min netto finansformue økte med kr 41.125.

Grafen nedenfor viser utviklingen så langt i år.

For deg som tror på såkalte kalendereffekter, er vi nå ferdige med det dårlige halvåret (mai – oktober), og går inn i det gode halvåret (november – april). Nå er det selvsagt ikke hvert år at disse kjente kalendereffektene gjelder, og har man en lang investeringshorisont, er det sannsynligvis best å bare ignorere dem. Selv har jeg planer om å selge en god del fondsandeler våren 2017, og bruke de frigjorte pengene til å nedbetale gjeld. Jeg håper derfor at denne kalendereffekten gjelder akkurat i år, slik at jeg får en real verdiøkning fram til jeg skal selge. Men aksjemarkedet gir seg selvsagt katta i hva jeg håper på og durer i vei helt uavhengig av det, så vi får nå se hvordan det går. Jeg skal heller ikke prøve meg på å predikere hvordan det vil gå i aksjemarkedet de kommende månedene. Jeg ser at det amerikanske markedet er ganske høyt priset nå, men selv har jeg en vesentlig del av porteføljen min i vekstmarkedene, og der er prisingen langt lavere. Men markedene går til tider både mye lavere og mye høyere enn det de fleste forventer, så prisingen per i dag sier ikke så alt for mye om hvordan det vil gå de nærmeste månedene. Det kan imidlertid si noe om hvor man bør investere på lang sikt.

Permalink

oktober 28, 2016 @ 1:27 pm

· Filed under Aksjehelter, Aksjemarkedet

Hvem er Burton G. Malkiel?

Burton G. Malkiel ble født i 1932. Han har i en årrekke vært professor i økonomi ved det prestisjefylte Princeton University, og han var også i mange år tilknyttet fondsselskapet Vanguard.

Hvor kan du lære om Burton G. Malkiel?

Malkiel har skrevet storselgeren A random walk down Wall Street, som har blitt oppdatert en rekke ganger. I denne boken viser han til solid forskning som viser at markedet på mange måter er effisient og at veldig mye av det som gjøres av aktiv forvaltning og aksjeplukking bare er tull og tøys. Spesielt kritisk er han til teknisk analyse. Boken anbefales på det varmeste og bør stå i enhver traders og investors bokhylle. Den kan imidlertid oppfattes som litt tung og akademisk, så hvis du vil ha en mer lettlest bok, anbefales The elements of investing av Malkiel og Charles D. Ellis.

Hva jeg selv har lært av Burton G. Malkiel?

Det jeg nå skal skrive kan kanskje høres litt merkelig ut, men Malkiel står på listen over mine aksjehelter uten at jeg er enig med han. Hvordan kan dette ha seg? Jo, jeg er helt overbevist om at det er mulig å slå markedet. Jeg sier ikke at det er enkelt, og de fleste klarer det ikke, men jeg mener likevel det er fullt mulig. Forskning kan designes på flere måter, og bruker man snittall så blir som regel konklusjonen at det ikke er mulig å slå det over tid. At det bak snittallene er enkeltindivider som likevel klarer det forsvinner ofte i beregningene. Når det er sagt, så mener jeg at alle har godt av å lese det Malkiel skriver om, og her er de tre tingene jeg vil fremheve som jeg har lært av han:

- Markedet er langt på vei effisient. Det finnes anomalier og svakheter som lar seg utnytte, men i det store og hele er markedet over tid temmelig effisient. For de fleste vil derfor det å investere i svært billige indeksfond være den mest lønnsomme måten å investere i aksjemarkedet på.

- Fancy betyr ikke nødvendigvis lønnsomt. Mange som driver med teknisk analyse har god utdannelse og er veldig flink med tall. Det de holder på med kan kanskje også virke fancy og appellere til unge mennesker som drømmer om en karriere innen finans. Men hvis det de driver med ikke skaper meravkastning, hva er da poenget?

- De fleste har en overdrevet tro på egne ferdigheter. Malkiel nevner ofte det at de fleste som investerer har en overdrevet tro på egne ferdigheter. Og det har han jo helt rett i, så klart. Kanskje går jeg også selv i denne fellen når jeg hevder at det er mulig å slå markedet, og når jeg tror at jeg selv er en av dem som kan klare det.

Malkiel er akademikeren som kommer og tømmer ei bøtte med kaldvann over hodet på alle dem som tror de er så smarte at de med letthet kan slå markedet. Å slå markedet er ikke lett og de fleste som prøver seg lykkes ikke. Jeg mener de fleste av oss har veldig godt av å minne oss selv på dette fra tid til annen, og Malkiel har i flere tiår formidlet dette viktige poenget. Jeg syns derfor han fortjener en plass på min liste over aksjehelter.

Permalink

oktober 20, 2016 @ 11:38 am

· Filed under Diverse

For en tid tilbake så jeg en episode av Folkeopplysningen på NRK om selvutviklingsindustrien. Litt av poenget med denne serien er at man skal opplyse det norske folk om at ikke finnes forskningsmessig belegg for alt det vi går rundt og innbiller oss, og det syns jeg i utgangspunktet er en veldig god ide. I episoden om selvutviklingsindustrien var jeg enig i veldig mye av det som ble sagt og vist, men ikke i alt. I dette innlegget skal jeg prøve å forklare min mening om dette, og relatere det til mitt eget langsiktige mål om å bli økonomisk uavhengig.

Jeg har mange ganger skrevet om viktigheten av å sette seg mål. Jeg har også noen ganger skrevet om nytten av å tenke positivt. I Folkeopplysningen ble begge disse teknikkene framstilt som uheldige, fordi de kunne virke stikk mot sin hensikt.

Når det det gjelder det å sette seg mål, ble det vist til forskning som viser at mål kan føre til feil fokus, og i enkelte tilfeller kan få direkte helseskadelige og farlige konsekvenser. Et skrekkeksempel er den gangen toppsjefen i Ford satte et mål om at en bilmodell skulle være så og så kort og så og så lett. Ingeniørene utviklet bilen, men de fokuserte ensidig på de kravene toppsjefen hadde satt, og så bort ifra at bilen de utviklet var direkte farlig å kjøre. Jeg mener dette er et godt eksempel, men samtidig tar man ting litt ut av sammenheng når man framhever noe slikt. Når det gjelder mitt eget mål om å bli økonomisk uavhengig, så kunne jeg selvsagt ha nådd dette målet ganske raskt hvis jeg var villig til å ofre alle mine prinsipper og begå kriminelle handlinger for å nå det. Jeg tror faktisk jeg kunne ha klart å svindle til meg relativt store summer uten å bli oppdaget, men det er totalt uaktuelt for meg å prøve på noe slikt. Men hva med handlinger litt mer i gråsonen? Kan jeg bli fristet til å skrive ut litt overtid som det ikke er belegg for, unnlate å føre opp noen småinntekter på selvangivelsen og så videre for å nå målet mitt? Tja, det er klart at terskelen for å gjøre noe slikt er langt lavere enn det vil være å begå innbrudd eller underslag. Men jeg har bestemt meg for at jeg ikke skal gjøre noe kriminelt i det hele tatt. På sikt tror jeg samvittigheten min vil straffe meg hardt hvis jeg begir meg ut på tynn is. Kan det å jobbe for å bli økonomisk uavhengig få noen andre negative konsekvenser? Ofrer jeg for eksempel leketid sammen med barna mine for å svare på e-post fra sjefen på ettermiddagen, eller kjøper jeg billig og dårlig mat når jeg er ute og spiser med kollegaer for å spare noen kroner? Jeg ser ikke bort ifra at mitt ambisiøse mål kan få noen slike negative konsekvenser, men i den store sammenheng tror jeg skaden er relativt beskjeden. Og ikke minst tror jeg at de langsiktige, positive konsekvensene av å jobbe for et slikt mål mer enn oppveier de eventuelle negative konsekvensene. Når jeg i relativt ung alder kan slutte å bruke 40 timer i uka på jobb, vil jeg jo få mer tid til å være sammen med familien min, og ikke minst må jeg utvikle meg til å bli en produktiv og positiv person for å klare å nå dette målet. På veien mot målet er jeg nødt til å tenke kreativt om hvordan jeg kan klare å øke inntektene mine og kutte kostnadene, og jeg har ikke tid til å tenke og klage på hverdagslige småproblemer (som jo er blitt en folkesykdom). Og hva egentlig alternativet til å sette seg mål? Å svirre formålsløst rundt og leve uten mening og ambisjoner? Jeg har selv sett hvor destruktivt det kan være å ha for mye tid til rådighet og ikke ha noe meningsfylt å bruke tiden på.

Når det gjelder det å tenke positivt, går kritikken på det at dersom man går rundt og ser alt gjennom rosenrøde briller og tror at alt ordner seg av seg selv, så blir man sløvet av dette og yter mindre. I ekstreme tilfeller kan dette kanskje være tilfelle, men jeg vil si at mennesker som går rundt og tror at alt automatisk skal ordne seg, er naive. Og det er en stor forskjell på det å være naiv og det å være positiv.

Jeg har flere ganger advart mot at man ikke må gå i selvutviklingsfellen. Denne fellen går man i dersom man leser en selvutviklingsbok eller deltar på et selvutviklingsseminar, og deretter kjøper en ny bok eller en ny billett i stedet for å faktisk gjøre det som man vet man bør gjøre for å skape faktiske resultater. Noen kan fortsette slik i mange år – de leser hundrevis av bøker og bruker store summer på å delta på ulike svindyre seminarer, men står på stedet hvil når det gjelder egne resultater. Denne fellen kan unngås ved at man finner fram til den viktigste aksjonen (eller de to-tre aksjonene) man må utføre for å komme nærmere målet sitt, og deretter forplikter seg (helst skriftlig) til å utføre denne aksjonen over en tilstrekkelig lang tidsperiode. I de fleste tilfeller er det enkelt å finne disse aksjonene: Er målet å gå ned i vekt, må du spise mindre. Er målet å springe en halvmaraton, må du trene. Når det gjelder mitt eget mål om å bli økonomisk uavhengig, er den primære aksjonen at jeg hver måned skal spare minst halvparten av lønna mi. Dette har jeg forpliktet meg til å følge opp så langt det lar seg gjøre, og denne aksjonen «ruler» alt annet jeg måtte finne på. Når man finner fram til konkrete aksjoner, tror jeg man gjør lurt i å innse at ting tar tid, og at man derfor ikke må brenne av alt kruttet i starten. Ikke sett overambisiøse mål, men forplikt deg heller til å følge opp over en lengre periode. La oss si at du har satt deg som mål å øke din kompetanse betraktelig, og aksjonen er at du skal begynne å lese fagbøker. Du har kommet fram til at du kan klare å skvise inn to timers lesing hver eneste dag. Mulig du klarer å skvise inn dette i starten, men sannsynligvis vil du i perioder slite med å følge opp en så ambisiøs leseplan. Og det som fort kan skje når du ser at du ikke klarer å følge opp, er at du gir opp hele opplegget. Da er det mye bedre å tenke at ja, under ideelle omstendigheter kan du klare to timer, men det er nesten aldri ideelle omstendigheter, så la oss heller gå for en time hver dag. En time hver dag i fem år er så uendelig mye bedre enn to timer hver dag i tre uker.

Det er ikke så lett å forske på oss mennesker. Filosofer, psykologer, sosiologer, antropologer og andre har i århundrer prøvd å finne svaret på hvordan vi er skrudd sammen og hva det er som driver oss framover. Vitenskapen kan gi mange svar, men foreløpig på langt nær alle. Når man skal forske på noe, er man ofte nødt til å forenkle virkeligheten. I mange tilfeller går det helt fint, men når det er snakk om oss mennesker, kan konklusjonen fort bli gal dersom man forenkler for mye og ikke ser helheten. Det som imidlertid er helt sikkert, er at vi mennesker er fæle til å ødelegge for oss selv. I veldig mange tilfeller vet vi hva vi bør gjøre, men vi gjør det ikke likevel. Som regel er det altså ikke snakk om mangel på informasjon (med gratis blogger og podcaster om hvert tenkelige tema, kan ingen i dag hevde at de ikke har tilgang på informasjon), men heller det at vi trenger hjelp til å holde fokus og gjøre de rette tingene over lengre perioder. Det er den konkrete handlingen å spare minst halvparten av lønna mi hver måned som over tid vil gjøre meg økonomisk uavhengig. Men dette er et mangeårig prosjekt, og jeg trenger stadig påfyll av inspirasjon og motivasjon for å holde flammen tent. Og for å hjelpe meg med dette bruker jeg verktøy fra selvutviklingens verktøykasse – jeg setter meg motiverende mål, jeg sier positive ting høyt til meg selv, jeg visualiserer, jeg skriver på denne bloggen og jeg leser av og til også en selvutviklingsbok. Ikke som en erstatning for det å spare så klart, men som et supplement.

Permalink

oktober 18, 2016 @ 1:00 pm

· Filed under Aksjehelter, Aksjemarkedet

Hvem er Van Tharp?

Jeg har ikke klart å finne ut hvilket år Van Tharp ble født, men han er ingen ungdom, men heller ikke eldgammel ennå. Jeg leste i et intervju med han at han gjorde sin første trade i 1962. Tharp har en doktorgrad i psykologi og er sertifisert innenfor neuro-linguistic programming (NLP), så han har en meget solid formell bakgrunn. Tharp har skrevet flere tradingbøker, og driver Van Tharp Institute, der han underviser og veileder tradere.

Hvor kan du lære om Van Tharp?

Tharp har som nevnt skrevet flere tradingbøker, og den mest kjente er nok Trade your way to financial freedom. Hvis du er genuint interessert i trading, og ønsker å utvikle din egne tradingstrategi, er dette en bok jeg varmt kan anbefale. Tharp ble for øvrig intervjuet i boken Market Wizards av Jack D. Schwager (en annen av mine aksjehelter).

Hva jeg selv har lært av Van Tharp?

Jeg har lært mye av Tharp om hva man må tenke på når man skal utvikle sin egen tradingstrategi, og her er tre ting jeg spesielt vil fremheve:

- Å vite når man skal selge er den store utfordringen. Grunnregelen innenfor trading er «ri på trendene og kutt tapene tidlig». Tharp skriver at denne regelen kun handler om å selge, og ikke om å kjøpe. Tharp mener at verdien av å ha et fortrinn blir sterkt overdrevet i det aller meste som skrives om aksjemarkedet, og det er jeg helt enig i. De fleste nybegynnere tror at det å lykkes i aksjemarkedet kun handler om det å velge de riktige aksjene. Har man Warren Buffett sin tidshorisont så er selvsagt dette det viktigste, men snakker man om mer kortsiktige strategier, blir risikostyring og det å selge på det riktige tidspunktet vel så viktig som det å velge ut de riktige aksjene.

- Hvor mye du investerer i hvert selskap har stor betydning for hvor stor avkastning du vil oppnå. Hvis du skal investere en million kroner i aksjemarkedet, kan du velge fem selskaper og investere to hundre tusen i hvert av dem. Tharp viser gjennom konkrete regneeksempler at dette langt ifra er optimalt, og at man bør ta hensyn til volatilitet og andre faktorer når man bestemmer hvor mye man skal investere i hvert selskap. Dette er ikke noe du nødvendigvis skal tenke så mye på dersom du akkurat har begynt å interessere deg for aksjemarkedet, men hvis du er en erfaren trader, er dette noe du virkelig bør sette deg inn i.

- Ha et bevisst forhold til volatilitet. Hvis du er svært langsiktig og prøver å investere som Buffett, skal du ikke bry deg så mye om volatiliteten til den enkelte aksje i porteføljen din. Det vil gå opp og ned, men velger du de riktige aksjene, vil du over tid oppnå en god avkastning. Hvis du imidlertid skal leve av det å trade, blir situasjonen en helt annen. Skal du leve av avkastningen av porteføljen din, tåler du sannsynligvis ikke at verdien på porteføljen din halverer seg i verdi. Streng risikostyring og mental styrke til å kutte alle tap tidlig er nødvendig for å unngå at du taper for mye av kapitalen din.

Van Tharp har jobbet med svært mange tradere over flere tiår, og han har meget god innsikt i hva som kreves for å bli en dyktig trader. Skal du lykkes som trader, er du nødt til å ha mange brikker på plass, og nettopp det å formidle viktigheten av en helhetlig tilnærming er Tharp sin sterkeste side i mine øyne. Jeg syns derfor han fortjener en plass på listen over mine aksjehelter.

Permalink

oktober 10, 2016 @ 12:42 pm

· Filed under Aksjehelter, Aksjemarkedet

Hvem er Warren Buffett?

Warren Buffett ble født i 1930. Han er styreformann og CEO i det børsnoterte selskapet Berkshire Hathaway, og har i en årrekke vært en av verdens rikeste personer. I følge Wikipedia var hans formue i august 2016 på 66,4 milliarder dollar. Kursen på amerikanske dollar ligger i dag på cirka 8 kroner, så hans formue er altså på cirka 531 milliarder kroner! Dette er et så svimlende beløp at det er vanskelig å forholde seg til, så la oss regne om til ting som man har et litt tettere forhold til:

- 106.200 eneboliger til kr fem millioner

- 1.327.500 biler til kr 400.000

- 53.100.000 tv-er til kr 10.000

- 35.400.000 tonn bananer til kr 15 per kilo

En veldig stor andel av Buffett sin formue er knyttet opp i hans selskap Berkshire Hathaway. Selv om man i media kanskje kan få inntrykk av at Buffett har tjent alle sine penger på å investere i kjente selskaper som Coca Cola, IBM og American Express, så er ikke dette helt riktig. Berkshire Hathaway er et selskap (ikke et fond, så skal du investere i selskapet må du kjøpe aksjer i det) som eier en rekke selskaper fullt og helt (blant annet det store forsikringsselskapet Geico, som sies å være Berkshire Hathaway sin «pengeinnsprøytningsmaskin»), men som i tillegg eier andeler i mange andre børsnoterte selskaper. Buffett er øverste sjef for hele dette kjempestore selskapet, så det blir mer riktig å se på han som en særdeles suksessrik forretningsmann, og ikke bare som en aksjeplukker.

Hvor kan du lære om Warren Buffett?

Buffett har (dessverre) ikke skrevet noen bok selv, men det er skrevet mange bøker om han. Vil du vite mer om hans liv som privatperson og forretningsmann, anbefaler jeg bøkene The snowball av Alice Schroeder og Buffett: The making of an american capitalist av Roger Lowenstein. Vil du vite mer om han investeringsfilosofi, anbefales bøkene The Warren Buffett way og The Warren Buffett Portfolio, begge av Robert Hagstrom.

Selv om Buffett ikke har skrevet noen bøker, så er han en glimrende formidler, både muntlig og skriftlig. Den beste kilden til hans investeringsvisdom er sannsynligvis hans brev til aksjonærene i Berkshire Hathaway. Disse ligger fritt tilgjengelig på selskapets nettside.

Nettsiden til Berkshire Hathaway sier forresten en god del om Buffett. Utformingen av den er veldig enkel, og minner om noe jeg selv kunne ha laget da jeg knotet med HTML-koder på slutten av nittitallet. Og teksten langt nede på siden – «If you have any comments about our WEB page, you can write us at the address shown above. However, due to the limited number of personnel in our corporate office, we are unable to provide a direct response.» – sier at på tross av at Berkshire Hathaway økonomisk sett er et kjempeselskap, så er det kun Buffett selv og noen få medarbeidere som driver hele selskapet. Buffett er ingen jålebukk som bryr seg om at nettsidene til selskapet skal være lekre og innbydende.

Hva jeg selv har lært av Warren Buffett?

Det er så utrolig mye man kan lære av Buffett, men hvis jeg skulle avgrense meg til tre ting, tror jeg det må bli:

- Tålmodighet. Buffett er en utrolig tålmodig investor. Et av hans mange kjente sitater er «Only buy something that you’d be perfectly happy to hold if the market shut down for 10 years.» I Berkshire Hathaway sin balanse er det aksjer som har en markedsverdi som er mer enn ti ganger så stor som da Buffett kjøpte dem for flere tiår siden. Med mindre det er en meget god grunn til å selge, så selger han ikke. Han har også tapt mot indeksen mange år, og i flere perioder har han tapt mot indeksen flere år på rad. Men han har alltid mer enn oppveiet dårlige år med knallår, så over tid har han levert en særdeles imponerende meravkastning. Tålmodigheten hans har vist seg å lønne seg på sikt.

- Mange former for risiko. Når det er snakk om risiko og hva man kan gjøre for å redusere risikoen når man investerer, tenker de fleste på det å diversifisere ved å kjøpe aksjer i mange ulike selskaper, samt det å både kjøpe seg opp og kanskje også selge seg ut over tid. Av Buffett har jeg lært at det også er andre måter å se dette på – «Risk comes from not knowing what you’re doing.» Selv om mye rart kan skje i aksjemarkedet, så er det opplagt slik at det er mindre risiko knyttet til det å investere i et selskap som man kjenner veldig godt til.

- Det handler om mennesker. Buffett har rykte på seg for å være lysende intelligent, og han imponerer stadig med sin særdeles gode hukommelse. Selv nå som 86-åring går han rundt og husker nøyaktig kjøpskurs for aksjer han investerte i for flere tiår tilbake. Men han er også veldig opptatt av det å forstå mennesker. Dette gjelder både i sin funksjon som næringslivsleder (at han har en god tone med lederne i alle datterselskapene til Berkshire Hathaway) og i sin funksjon som investor (at han forstår markedspsykologien). Et av hans andre kjente sitater er «Be fearful when others are greedy and greedy when others are fearful» og går nettopp på det å utnytte svingningene og psykologien i markedet. I denne sammenheng vil jeg også nevne Buffet sin nære medarbeider over flere tiår, nemlig Charlie Munger. Hvis du syns Buffet begynner å dra på åra, så kan jeg nevne at Munger er 92 år, men fortsatt den personen som Buffett arbeider tettest med når det gjelder investeringsbeslutninger. Munger er ikke like rik og kjent som Buffett selv, men ser man på opptak fra et av de legendariske årsmøtene i Berkshire Hathaway, oppdager man fort at Buffett og Munger er et tospann som til sammen utgjør hjernen bak firmaets suksess, og at Munger også framstår som en svært belest og supersmart fyr.

Når man har så mye penger som Buffett, får man selvsagt sine kritikere. Men sammenligner man Buffett med mange andre kjente investorer, så er det i Buffetts tilfelle en stor overvekt i retning positiv omtale. Han er en næringslivsleder som nyter stor respekt hos svært mange. Av alle mine aksjehelter er Buffett i en klasse for seg når det gjelder hvor stor formue han har klart å bygge seg opp. Han har også en svært imponerende historikk, som spenner over flere tiår. Enhver idiot kan knuse aksjemarkedet ett enkelt år. På fem og ti års sikt er det også mulig å slå indeksen kun ved hjelp av en god dose flaks. Men i Buffetts tilfelle er det snakk om rundt femti års historikk, og da er det en forsvinnende liten sannsynlighet for at det kun er snakk om tilfeldigheter. Jeg syns derfor han klart fortjener en plass på min liste over mine aksjehelter.

Permalink

oktober 7, 2016 @ 9:50 am

· Filed under Diverse

Det var en gang en mann som het Ole Hansen. Han bodde i Norges nest største by og hadde kone og to barn. Han bodde i en middels stor enebolig, hadde en tre år gammel bil og eide ellers alt som en vanlig yrkesaktiv nordmann pleier å eie.

Da han kjøpte huset for noen år tilbake, anså han det som nesten perfekt. Familien besto da av han, kona og ett barn, og de flyttet fra et lite rekkehus, så det var god plass og en praktisk romløsning i det nye huset. Etter et par år begynte Ole imidlertid å irritere seg over at han egentlig hadde et rom for lite. Huset hadde tre soverom, som holdt til vanlig, men når de hadde besøk, så måtte enten de som var på besøk sove i den åpne loftsstua eller låne rommet til en av ungene. Det var ikke mange nettene i året at de hadde overnattingsbesøk, for både Ole og kona har familien sin boende i samme by som de selv bor i. Men det hendte av og til, og da hadde det jo vært så greit å ha et rom ekstra. En dag da Ole kjørte til jobb, så han et hus som var nesten likt det han selv bodde i, bortsett fra at det var laget et soverom på siden over garasjen. Dette syns Ole så veldig praktisk ut. Han klarte å overtale kona, hentet inn tilbud fra håndverkere, og fikk bygget et slikt soverom selv. Det var litt styr rundt dette prosjektet, så totalkostnaden ble på omtrent en halv million kroner, men du verden så praktisk det var å få et soverom ekstra.

Så gikk det tre år til. Det nye soverommet hadde blitt brukt til overnattingsgjester totalt ni netter, altså i gjennomsnitt tre netter per år. Resten av året ble det nå brukt som et laggerrom for alt som en dag kan komme til nytte. Ole hadde totalt mistet gleder over det nye rommet, og han brukte mye mer tid på å irritere seg over alt rotet der enn på å sette pris på at han nå hadde litt mer plass i huset enn tidligere.

I tillegg til å irritere seg over rotet på det nye rommet, hadde Ole også i det siste begynt å irritere seg over at stuen i huset var for liten. Når ungene gjorde lekser og kona løste kryssord, var det liksom ikke noe rolig sted igjen der han kunne sette seg ned for å lese Dagens Næringsliv etter middag. Han irriterte seg stadig over dette og tenkte mye på hva han skulle gjøre, før han en dag så et hus som var ganske likt hans eget, men som hadde en flott innebygd glassveranda på baksiden. Dette syns Ole så ut som en flott løsning. Han fikk overtalt kona, hentet inn tilbud fra håndverkere, og fikk bygget en slik glassveranda selv. Det ble litt styr også rundt dette prosjektet, så totalkostnaden ble på rundt to hundre tusen kroner, men du verden så praktisk det var å få et slikt ekstra rom tilknyttet stuen.

Så gikk det et år til. Hagestuen ble brukt av og til, men han syns han havnet litt for langt unna resten av familien når han satte seg der, så etter hvert begynte han heller å sette seg i sofaen i selve stuen. Dessuten var det litt problemer med den nye glassverandaen som irriterte han. Det hadde vært lekkasje to ganger, og den ene veggen ble veldig fort skitten, så den måtte han stadig ut for å vaske.

Snitt snapp snute, men eventyret var slett ikke ute. I årene som fulgte kjøpte Ole seg også en jaccuzzi til hagen, en bil nummer to og fikk bygget om badet slik at han nå også hadde en badstue. Alt i alt følte han at livet begynte å bli komplisert og at han brukte veldig mye tid på oppfølging og vedlikehold av alt han hadde investert i. Av og til tok han seg selv i å lengte tilbake til den gangen da han og kona bodde i en liten leid leilighet og hadde masse tid til å gjøre det de egentlig likte å gjøre. Men, de dagene var over. Nå var livet blitt mer komplisert, men du verden så flott det skulle bli når han endelig fikk kjøpt seg en hytte som han kunne nyte late dager i…

Permalink

oktober 5, 2016 @ 6:29 am

· Filed under Aksjehelter, Aksjemarkedet

Hvem er Jack D. Schwager?

Jack D. Schwager ble født i 1948. Han har hatt flere ledende stillinger innenfor finanssektoren, men han er mest kjent som forfatteren av Market Wizards-bøkene.

Hvor kan du lære om Jack D. Schwager?

Schwager har skrevet en rekke bøker om aksjemarkedet, og de mest kjente er som nevnt Market Wizards-bøkene. I disse bøkene intervjuer han kjente og ukjente tradere, og hans evne til å stille de riktige spørsmålene og oppsummere det han hører er helt enestående. Hvis du er interessert i trading, vil jeg gi de fire bøkene i denne serien – Market wizards, The new market wizards, Stock market wizards og Hedge fund market wizards – en varm anbefaling. Bøkene er ganske tykke, men du vil garantert ikke angre dersom du velger å investere noen timer i å lese dem. Skulle du likevel ikke orke det, så har Schwager også skrevet en veldig flott og kortfattet «oppsummeringsbok» med tittelen The little book of market wizards. I videoen nedenfor kan du se et foredrag av Schwager, der han forteller litt om alt han har lært gjennom alle sine intervjuer.

https://www.youtube.com/watch?v=L34PEEIuRgo

Hva jeg selv har lært av Jack D. Schwager?

Det er spesielt tre ting jeg vil fremheve som jeg har lært av å lese bøkene til Jack D. Schwager:

- Det er mange veier til Rom. Selv om alle de suksessfulle traderne som Schwager har intervjuet har en del til felles, så er det også veldig mye de ikke har til felles. Noen av dem bryter endog med etablerte «ursannheter» som at man bør «ri på trendene og kutte tapene raskt». Noen er svært kortsiktige tradere, andre sitter på posisjonene sine lenge. Noen bruker utelukkende fundamental analyse, andre bruker kun teknisk analyse, mens atter andre bruker en god kombinasjon. Noen følger slavisk mekaniske tradingregler, mens andre i stor grad baserer seg på egen intuisjon. Dette er bare noen eksempler på ulikeheter, det finnes mange flere. Det finnes ikke en enkelt hemmelighet eller nøkkel for å lykkes med trading, så vær skeptisk til alle som hevder det.

- Skill på planlegging og utførelse. Schwager skriver at «good trading should be effortless», og med det mener han at det å kjøpe og selge en aksje skal være en lett sak. Utfordringen ligger i å utvikle systemet du skal bruke – altså det å definere på forhånd hva som må til for at du skal kjøpe eller selge en aksje. Jeg tror det er svært nyttig å betrakte det å utvikle et system og det å utføre selve kjøpene og salgene som to separate ting. Begynner du å «videreutvikle» systemet ditt når du sitter på en aksje og befinner deg midt i kampens hete, er risikoen stor for at du gjør noe feil.

- Du må ha et fortrinn. Du må ha mye på plass for å lykkes som trader. Noen hevder at det ikke er det å kjøpe som er problemet, men det å selge. Andre hevder at det å lykkes med trading nesten utelukkende handler om det å ha følelsesmessig kontroll. Både det å selge på et riktig tidspunkt og det å ha følelsesmessig kontroll er ekstremt viktig, men man må ikke glemme at man også trenger et fortrinn. Velger man aksjer helt tilfeldig, vil man ikke klare å slå indeksen, samme hvor flink man er til å selge og samme hvor god følelsesmessig kontroll man har.

Jack D. Schwager er i mine øyne en av de aller beste forfatterne av tradinglitteratur. Hans dype innsikt i og interesse for det han skriver om, samt hans enestående formidlingsevne, gjør at han er en av dem jeg personlig har lært aller mest av. Jeg syns derfor han klart fortjener en plass på min liste over mine aksjehelter.

Permalink