Mars ble en god måned. Jeg sparte kr 21.000 og i tillegg fikk jeg drahjelp fra aksjemarkedet. Totalt sett økte min netto finansformue med kr 143.000 i mars.

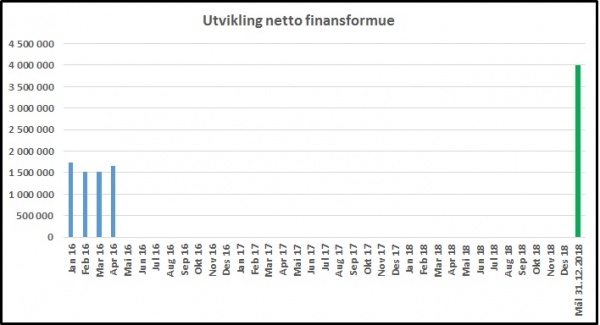

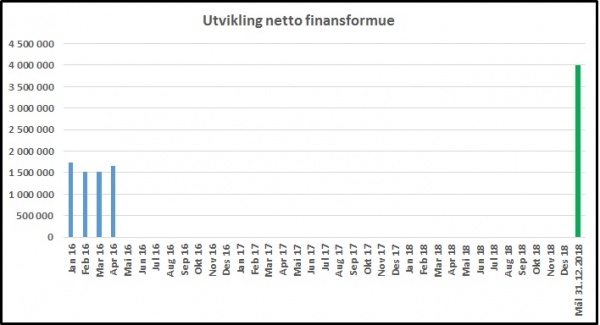

Grafen nedenfor viser utviklingen så langt i år.

Mars ble en god måned. Jeg sparte kr 21.000 og i tillegg fikk jeg drahjelp fra aksjemarkedet. Totalt sett økte min netto finansformue med kr 143.000 i mars.

Grafen nedenfor viser utviklingen så langt i år.

Som tidligere nevnt finnes det fire nøkler til økonomisk uavhengighet:

Hvis du hadde vært en robot, så hadde det holdt med de tre første nøklene. Dette er nemlig de «tekniske» nøklene. Men du er ikke en robot, men et menneske, med de styrker og svakheter som det fører med seg. 🙂 Nøkkel fire har jeg derfor kalt for mental styrke, og i dette innlegget skal jeg skrive om viktigheten av denne nøkkelen.

La oss starte med fem ting som du med fordel kan øve deg på for å utvikle din mentale styrke:

Å utvikle din mentale styrke er noe du aldri vil bli ferdig med. Du kan alltid bli litt bedre, og hvis du mister fokus, kan du fort ta mange skritt i feil retning på kort tid. For min egen del er dette en kontinuerlig kamp. Jeg har en del eksempler på at jeg har vist god mental styrke – jeg har holdt en god presentasjon på jobb selv om feberen herjet i kroppen, jeg har karret meg på trening selv når syke unger har holdt meg oppe nesten hele natten og jeg har sagt nei til å bli med på festligheter fordi jeg måtte være opplagt dagen etterpå. Men jeg har også mange eksempler på at jeg har mange menneskelige svakheter og ikke gjør det jeg bør gjøre – jeg er for glad i søt mat og drikke, jeg bruker for mye tid på sosiale medier og jeg kan til tider være fæl til å utsette vanskelige oppgaver eller beslutninger. Jeg mener ikke at man skal være for hard med seg selv. Gjort er gjort og spist er spist. La fortid være fortid og konsentrer deg om hva du skal gjøre framover. Samtidig vet jeg at det gir en skikkelig godfølelse å være mentalt sterk. For en tid tilbake hadde jeg for eksempel en skikkelig travel uke på jobb. Jeg klarte likevel å finne litt tid til å trene og til å være sammen med ungene. Når fredagskvelden kom, var jeg helt utslitt, men da var det utrolig deilig å slenge seg på sofaen og se en film og vite at jeg hadde hatt en produktiv og flott uke. Andre uker yter jeg bare sånn passe på jobb, har alt for lav terskel til å bruke tv-en som barnevakt og sløser bort for mye tid på å sitte å stirre på mobiltelefonen. Da er det slett ikke like flott å sitte der på fredagskvelden og vite at du har kastet bort mye av uken. Vi mennesker er sammensatte vesener, og vi må ta hensyn til både fornuft og følelser når vi handler. Men en ting er sikkert – det lønner seg på sikt å ha god mental styrke! 🙂

Skal du bli en vinner med penger, må du utvikle en vinnerskalle. Og jeg mener en person med vinnerskalle er en person som har god selvdisiplin, legger mest vekt på de langsiktige konsekvensene av sine handlinger, ser på glasset som halvfullt, som møter opp og som aldri gir opp. I hvor stor grad er du en slik person? 🙂

Som tidligere nevnt finnes det fire nøkler til økonomisk uavhengighet:

I dette innlegget skal vi se på den tredje nøkkelen, som jeg har kalt for fornuftig pengeplassering.

Når du har klart å øke både spareraten og inntekten din, vil du hver måned ha penger til overs som du kan investere. Spørsmålet blir da hvordan en som har satt seg som mål å bli økonomisk uavhengig bør investere. Som med det meste annet som gjelder penger, så finnes det ikke noe fasitsvar, men jeg skal i dette innlegget si litt om hva jeg tenker om dette.

Setter vi det på spissen, kan vi dele oss mennesker inn i tre hovedgrupper når det gjelder pengeplassering:

Jeg tar det som en selvfølge at leserne av denne bloggen ikke er, og i hvert fall ikke ønsker å være, av den irrasjonelle og impulsive typen. Jeg mener videre at man kan oppnå økonomisk uavhengighet både ved å være av den fornuftige typen og ved å være av den velinformerte og aktive typen. Hvilken gruppe du ønsker å tilhøre avhenger mye av dine interesser, men også av hvor høy aktiv inntekt du klarer å oppnå. Med dette mener jeg at dersom du har en jobb som gjør at du kan jobbe mye og oppnå en veldig høy inntekt (typisk over en million kroner i årlig inntekt), så ville jeg primært ha satset på passiv investering (for eksempel indeksfond), i hvert fall i en startfase. Har du inntekt som gjør at du hver måned kan klare å investere flere titusen, er det ikke nødvendig å prøve å slå markedet. Har du tid og overskudd er det selvsagt ikke noe i veien for at du kan prøve, men ikke la dette gå på bekostning av det å oppnå en høy aktiv arbeidsinntekt. Arbeidsmarkedet er i stadig endring. En lege har for eksempel relativt høy status ennå, men den er langt lavere enn den var for noen tiår siden. Ikke ta det som en selvfølge at din kompetanse vil bli like høyt verdsatt i framtiden som den er i dag. Er du i en posisjon der du kan jobbe mye og tjene mye penger, så utnytt derfor dette til det fulle. I perioder av livet har jeg ingen skrupler med å «følge pengene», og når målet er økonomisk uavhengighet bør du absolutt tenke litt slik. Det finnes mange eksempler på svært intelligente personer med høy utdannelse og høy lønn, som har sløst bort store summer på idiotiske investeringer. Det er vanskelig å kombinerer en 70 timers arbeidsuke med det å bli knallgod til å investere. Noen få klarer det, men de fleste vil gape over for mye hvis de prøver på noe slikt.

Har du imidlertid en middels inntekt og begrensede muligheter til å jobbe ekstra mye, så syns jeg godt du kan sette av tid til å øke din investeringskompetanse. Det finnes haugevis av bøker på dette området, men bøker har en begrenset verdi. Skal du bli skikkelig god, må du både lese og øve deg med faktiske penger. Å «papirtrade» høres kanskje smart ut, men i praksis opptrer mange av oss helt forskjellig fra idealet når vi har investert ekte penger. Jeg vil likevel anbefale at du går gradvis fram. La meg illustrere dette med et eksempel. La oss si at du i dag ikke har noe særlig erfaring med det å investere penger, du har et boliglån og du har etter litt innsats klart oppnå en sparerate på 30 %, som utgjør kr 9.000 hver måned. I en startfase vil jeg da si at en slik fordeling kan være fornuftig:

Etter hvert som boliglånet blir nedbetalt og du ser at du klarer å slå markedet med dine aktive investeringer, kan en større og større andel av det du sparer hver måned gå til aktiv investering. Men her er det viktig å være dønn ærlig med deg selv. Dersom du over år ser at du oppnår en høyere avkastning i indeksfondet enn du gjør med de pengene du investerer aktivt, bør du slett ikke øke andelen som går til aktiv investering. Du bør ha et kritisk blikk på dette, og alltid søke å allokere mest midler der hvor det er mest å hente. Hvis ikke lurer du deg selv og oppnår en lavere avkastning enn det du kunne ha oppnådd.

Når det gjelder mer selv, så er jeg for tiden en mellomting mellom den fornuftige og den velinformerte og aktive investor. Jeg har en god del penger i aktive fond. Over tid har flere av disse klart å slå indeksen, selv om noen av dem de siste par årene har ligget litt bak. Jeg har stadig opp til vurdering om jeg skal selge meg ned eller ut av de fondene som presterer dårligst. Nye penger bruker jeg delvis til å nedbetale boliglånet mitt, og delvis til å investere i et globalt indeksfond. Når jeg investerer hver måned, tar jeg til en viss grad hensyn til hvordan markedet har utviklet seg, og vekter meg opp på aksjer når markedet har falt markant. Dette er en aktiv investeringsteknikk, selv om den ikke krever så alt for mye tid. Jeg skulle gjerne ha brukt mer tid på mine investeringer, men har funnet ut at jeg for tiden heller ønsker å bruke tiden min på å skape en størst mulig aktiv inntekt. Jeg kommer imidlertid til gradvis å øke tiden jeg bruker på mine investeringer, og når jeg slutter å jobbe den 31.12.2018 er jeg innstilt på å bruke noen timer hver uke på dette.

I forrige innlegg skrev jeg at det finnes fire nøkler til økonomisk uavhengighet:

Den andre nøkkelen er høy (og økende) inntekt, og i dette innlegget skal jeg diskutere litt nærmere hvorfor denne nøkkelen er så viktig.

Å få god kontroll på kostnadene, og dermed oppnå en høy sparerate med nåværende inntektsnivå, er en veldig viktig og god start. Men det finnes grenser for hvor mye man kan kutte kostnadene. De kan under ingen omstendigheter kuttes til lavere enn null, og da har man ikke tatt hensyn til at man trenger et minimum til mat og husvære. Det finnes imidlertid ikke noe tak for hvor høy inntekt man kan oppnå. Ok da, det finnes selvsagt et tak. Du kan ikke ha en høyere inntekt enn alle pengene som finnes i hele verden, men inntekten kan i hvert fall bli veldig høy. Tenk på hvor høy sparerate du kunne ha hatt dersom du ikke brukte noe mer enn du gjør i dag, men tjente dobbelt så mye. For ikke å snakke om ti ganger så mye. Eller hundre ganger så mye. «The sky is the limit» når det gjelder inntekt.

En felle man må passe seg for når man øker inntekten, er det som kalles «livsstilsinflasjon». Mange bruker omtrent det de tjener uansett hvor mye inntekten øker. Ikke noe galt i det i seg selv, men hvis målet er å bli økonomisk uavhengig, må man øke spareraten, og ikke forbruket.

Å øke inntekten kan være krevende, men har du tro på at det er mulig og er villig til å stå på for å klare det, så er det fullt mulig. Her er noen ideer om hvordan du kan gå fram for å øke inntekten:

Min personlige favoritt er å bli mer verdifull der du er, og det å bytte jobb. Hvis du uansett skal bruke 40 + timer på å jobbe hver uke, bør du ikke da sørge for at du får godt betalt for disse timene? Jeg ville derfor ha begynt der, men i tillegg sett på muligheter for å skape flere inntektskilder. De fleste velstående mennesker har mer enn en inntektskilde, og det bør du også ta mål av deg å skaffe deg på sikt. Men vær kritisk til hva du bruker tiden på og hvor det er mest penger å hente. Hvis du er lege, advokat eller har en annen type jobb der det er gode muligheter for å tjene veldig mye penger, så fokuser på det og ikke bruk så mye tid på å lete etter andre inntektskilder. Har du mulighet til å tjene over en million i året, så gjør det du kan for å klare det, og spar mest mulig av det du får utbetalt. Er du imidlertid lærer, sykepleier eller har en annen type jobb der lønnen er middels og det er begrenset hvor mye du kan påvirke hva du tjener, bør du fokusere desto mer på å skape flere inntektskilder. Tenk helhetlig og maksimer den totale inntekten din.

Vi er alle forskjellige, og hver av oss har en «pakke» av utdannelse, erfaringer, talenter og interesser som er ulik den pakken som andre har. Det er hvordan du bruker og videreutvikler denne pakken som avgjør hvor høy inntekt du kan oppnå. Veien til høyere inntekt vil derfor ikke være den samme for alle, og du er nødt til å tenke litt selv og prøve deg litt fram. Et generelt råd kan imidlertid være – ikke tenk eller opptre som et offer, ta utgangspunkt i de ressursene du har til rådighet og gjør det beste ut av situasjonen.

Ikke ta lett på det å øke inntekten. Det er en veldig viktig nøkkel til økonomisk uavhengighet, og det vil ta vesentlig lenger tid å bli økonomisk uavhengig hvis du ikke bruker den. Min utfordring til deg er at du setter deg som mål at du skal øke inntekten med minst 10 % hvert år framover. Du vil da doble lønnen på omtrent syv år, og klarer du å holde kostnadene dine nede, vil dette gi mulighet til å øke spareraten vesentlig over tid. Å øke inntekten med 10 % hvert år er ikke superambisiøst, men de fleste av oss øker inntekten vår med under halvparten av dette hvert år i gjennomsnitt, så det er heller ikke mål som du vil nå uten å legge inn en viss innsats.

I forrige innlegg utfordret jeg deg til å øke spareraten med ett prosentpoeng hver måned framover. Hvis du kombinerer det å øke spareraten med ett prosentpoeng hver måned med det å øke inntekten med minst 10 % hvert år, har du en suksessoppskrift på en pengemaskin som virkelig gjør at du formuen din vil vokse i et stadig raskere tempo.