Archive for Aksjemarkedet

september 7, 2023 @ 9:18 am

· Filed under Aksjemarkedet

Som barn spilte jeg en del sjakk, blant annet med min far. Jeg ble aldri spesielt god, men det var et eller annet ved dette spillet som var fascinerende. Som voksen har jeg spilt litt med mine egne barn, og dette har vært både morsomt og interessant.

Noe som var et lite slag i magen da jeg begynte å spille med mine egne barn, var hvor raskt de tok meg igjen. Sønnen min tok meg igjen da han var 11 år og han er nå jevnt over bedre enn meg, selv om det hender at jeg slår han enkelte ganger. Jeg tror det er to grunner til at han tok meg igjen såpass raskt. For det første er jeg ikke spesielt begavet når det gjelder det man måler med en klassisk IQ-test, altså mønstergjenkjenning og logikk. Kona er mye bedre på slikt enn meg, og sønnen min har nok arvet mer på dette området fra henne enn fra meg. For det andre har sønnen min i stor grad brukt digitale hjelpemidler for å lære seg sjakk. Selv har jeg lenge vært litt skeptisk til alt det digitale, men brukt på riktig måte, innser jeg nå at det virkelig er fordeler med digitale løsninger når man skal lære seg noe nytt. Sønnen min har brukt Youtube, diverse apper og har løst «puzzles» på chess.com, mens jeg har brukt gammelmetoden med å lese noen sjakkbøker. Før var jeg mot «nettbrett i skolen», nå er jeg absolutt for, så lenge de brukes på den riktige måten.

De siste månedene har jeg lest litt om gamle og nye sjakkmestre, og det er virkelig mind-boggling hva de er i stand til å gjøre. I Norge er vi jo så heldig å ha verdenseneren Magnus Carlsen, og hans evner til å huske tusenvis av gamle partier og til å spille mange parallelle partier blindsjakk vitner om en kognitiv kapasitet som vi vanlige dødelige ikke er i nærheten av. Jeg har hørt mange podcaster med Magnus, og er spesielt imponert av hans evne til å vurdere seg selv. Han har et helt klart bilde av når han var på sitt beste og klarer å sammenligne seg selv med andre storheter som Bobby Fischer og Garry Kasparov på en veldig objektiv måte. Vi andre er jo gjerne helt håpløse til å vurdere oss selv. Enten er vi påtatt beskjedne og tør ikke si noe fint, eller så er vi veldig overdrevne selvsikre og har alt for stor tro på egne ferdigheter.

Man kan lure på om en usedvanlig begavelse som Magnus Carlsen kunne ha gjort det like bra på et helt annet felt. Hvis det ikke var sjakk som fanget hans interesse som ung, men for eksempel finans, ville han i dag kunne vært en eminent hedgefond-forvalter? Det får vi aldri vite, men jeg tror Magnus kunne ha gjort det veldig bra på mange områder. Det er mange ting som påvirker hvor langt man når her i livet, men på gruppenivå har jo flere undersøkelser vist at medfødt IQ sannsynligvis er det som sier mest om hvor langt man kan nå.

Samtidig som medfødt IQ er av stor betydning, så er det ikke slik at det nødvendigvis er enkelt å overføre ferdigheter på et område til et annet. Magnus har spilt sjakk stort sett hele livet og er blitt utrolig god til det, men han kan sannsynligvis ikke bare overføre denne ferdigheten til finans og over natta bli tidenes beste investor. Ferdigheter på et område lar seg vanskelig overføre til et annet område, selv om man kanskje skulle tro at det var slik. Når det gjelder overføringsverdien fra sjakk til finans, er det også en annen viktig faktor som spiller inn, nemlig at sjakk er et spill med helt klare regler som ikke endrer seg, mens finansmarkedene er dynamiske og derfor ikke har noe faste regler. Et konkret eksempel på dette er trendfølging. På 70-tallet var det gjerne mer tydelige trender i aksjemarkedet, og man kunne oppnå god avkastningen ved å «ri på trenden» og bruke stop-loss til å kutte tapene. I dag er ikke trendene like tydelige lenger, og de som tviholder på metodikken fra 70-tallet og nekter å innse at markedet har forandret seg, sliter med å oppnå god avkastning. Reglene i sjakk er imidlertid akkurat de samme i dag som de var på 70-tallet.

Selv om sammenligningen ikke nødvendigvis er helt god, så har jeg litt tro på at man bør se på hjernen som en muskel som man med fordel bør holde litt i form. Jeg tror man kan holde seg lenger på topp hvis man bruker noe tid på sjakk, kryssord og lignende, enn dersom man kun sitter helt passiv og ser på tv hele dagen, selv om demens og andre ting som svekker våre mentale evner kan ramme den beste av oss. Flaks og tilfeldigheter styrer livene våre i mye større grad enn det vi kanskje liker å tro, men det er også ting vi kan påvirke og har litt kontroll på, og det er disse tingene vi bør bruke tiden og energien vår på.

Permalink

februar 28, 2023 @ 1:12 pm

· Filed under Aksjemarkedet

Prisene i aksjemarkedet settes ut ifra forventninger om framtiden. Selv om dette burde være grunnleggende aksjekunnskap, så virker det som både nybegynnere og de mer erfarne ofte glemmer dette.

En typisk nybegynnerfeil er å glemme dette helt, og å kjøpe en aksje helt og holdent basert på hvor godt man liker produktet til selskapet. Man kjøper en bil fra Tesla, man liker bilen, og mener da at Tesla-aksjen er et godt kjøp. Men hvis du forventer at Tesla skal selge flere biler, mens markedet som helhet forventer at Tesla skal selge veldig mange flere biler, er dine forventninger lavere enn markedets, og det er ikke akkurat et veldig godt kjøpssignal.

En mer vanlig feil fra de mer erfarne er at de uttaler seg om forventninger er noe som gjelder nå, mens det i framtiden vil være de kalde fakta som gjelder. De sier noe slikt som at de ikke kjøper aksjer i selskap x, fordi de mener at det er priset inn en forventning om en urealistisk sterk vekst i framtiden. I evighetens perspektiv er dette god logikk, men skal man kjøpe en aksje og sitte på den i to år, så er det forventningene per i dag kontra forventningene som vil gjelde om to år som er det avgjørende. Det er selvsagt ikke slik at det i dag er forventningene som setter prisen, mens det om to år er oppgjørets time og at prisingen da vil reflektere om selskapet har innfridd de forventningene som gjaldt for to år tilbake. Dette er en rullerende greie, der man til enhver tid må forholde seg til gjeldende forventninger.

Det er krevende å lykkes med stock-picking, men man må i det minste vite hva man skal se etter. Forventninger om framtiden, og hvordan disse endrer seg, er det som betyr noe. Det kan være nyttig å analysere og se på mye annet rart også, men det må alltid være en eller annen sammenheng med forventningene.

Forventninger, forventninger, forventninger… 😊

Permalink

februar 7, 2023 @ 1:45 pm

· Filed under Aksjemarkedet

Det finnes mange måter å forvalte pengene sine på. Trading kan virke forlokkende på noen, kanskje spesielt unge menn, men bør du egentlig trade? I dette innlegget skal jeg forsøke å se litt nærmere på dette.

La oss først prøve å skille det å trade fra det å investere. Det finnes så vidt meg bekjent ikke noen offisielle definisjoner, og det kan også være litt overlapp, men for meg så handler det å trade om å utnytte mer kortsiktige kursbevegelser i markedet, mens det å investere handler om å plassere penger mer langsiktig i noe man har tro på. Verktøykassene til en trader og en investor inneholder gjerne litt ulike verktøy, men kan også inneholde mange av de samme verktøyene. Ingen eksakt vitenskap dette altså.

Fordelene med trading

- Mulighet for høy avkastning. Hvis du lykkes som trader, er det i teorien nesten ikke noen øvre grense for hvor høy avkastning du kan oppnå. Så lenge det finnes likvide markeder med kursbevegelser, vil det alltid være muligheter som kan utnyttes av den som behersker trading.

- Mestringsfølelse. De få som lykkes om tradere, har egenskaper som de fleste av oss ikke besitter. Trading vil i stor grad handle om å ta raske beslutninger i usikre og stressende situasjoner, så det er essensielt å utvikle rasjonell tankegang og vinnermentalitet.

- Du kan tjene penger uavhengig av markedets retning. Mange som investerer penger, gjør det med en grunnleggende forutsetning om at markedet skal opp på sikt. Dette er en forutsetning som det finnes historisk belegg for, men det betyr likevel ikke at det er 100 % sikkert at det vil gjelde også i framtiden. Hvor god denne forutsetningen er kommer også an på hvor lang tidshorisont du har. Det er veldig sannsynlig at markedet skal opp på 50 års sikt, men langt mindre sannsynlig at det skal opp på ett års sikt. Som trader trenger du ikke nødvendigvis å forholde deg til dette. I verktøykassen til tradere finnes det verktøy som kan hjelpe deg med å tjene penger uansett hvordan markedet utvikler seg. Du kan tjene penger både når markedet går opp, når det går ned og når det går sidelengs.

- Du bidrar til et likvid marked. Hvis absolutt alle investerte alt i brede indeksfond, ville markedet slutte å fungere. For at markedene skal fungere, trengs det nemlig mange slags ulike aktører, med ulik tidshorisont. Som trader bidrar du til kjøp og salg og er derfor en aktør som bidrar til at markedet fungerer slik det skal.

Ulempene med trading

- De aller fleste taper på trading. De fleste som prøver seg på trading, vil etter hvert konkludere med at de hadde kommet bedre ut av det hvis de hadde investert passivt i et indeksfond. Mye av grunnen til det er at det typisk vil være langt høyere kostnader knyttet til det å trade sammenlignet med det å investere. Å kjøpe og selge er ikke gratis, og selv om den enkelte transaksjon ikke koster så mye, så kan de totale transaksjonskostnadene for en aktiv trader bli høye. Det kan også være en del andre kostnader knyttet til trading, for eksempel kjøp av programvare og sanntids børsinformasjon. En annen grunn til at mange tradere taper mot indeks over tid, er at mange av de teknikkene de bruker er laget primært for å begrense nedsiden. Et typisk eksempel er såkalte stop-loss. Dette er flott teknikk for å begrense tapene, siden man da ikke vil tape mer enn for eksempel 10 % på den enkelte aksje, men aktiv bruk av stop-loss vil også medføre at man selger mange aksjer for tidlig, noe som bidrar til å dra ned totalavkastningen på sikt. I og med at det er mer vanlig at markedet går opp enn ned, og at den langsiktige avkastningen stort sett er positiv, kjemper man mot en sterk kraft dersom man primært bruker tradingteknikker som er utviklet for å begrense nedsiden. Da blir det fort til at man kutter både tap og gevinster, og går glipp av mange av de litt større oppsvingene.

- Trading er tidkrevende. Siden det finnes et utall ulike strategier og tilnærminger man kan bruke som trader, er det vanskelig å generalisere, men jevnt over vil det være tidkrevende å lykkes som trader.

- Trading er stressende og krever mange beslutninger. Mye kan automatiseres og såkalt robottrading er blitt veldig utbredt, men i mer tradisjonell trading må det løpende tas beslutninger om kjøp og salg, noe som de fleste vil oppleve som stressende. Vi mennesker er i utgangspunktet ikke skrudd sammen slik at vi kan sitte og ta rasjonelle og gode beslutninger på løpende bånd, og vi blir raskt offer for biaser og menneskelige svakheter og tilbøyeligheter når vi prøver på det. Dette kan overvinnes, og noen har medfødte egenskaper som gjør at de enklere klarer å opptre rasjonelt i stressende situasjoner, men jeg vil tro at de aller fleste som prøver seg som tradere vil erfare at dette er utfordrende.

Så, bør du trade? Det finnes det dessverre ikke noe fasitsvar på, men jeg har i hvert fall kommet fram til at trading ikke er noe for meg. Jeg har alltid vært ganske god i matematikk og har også skolering i programmering, så utgangspunktet mitt burde ikke være det aller verste, men jeg tror likevel ikke at jeg over tid ville ha oppnådd noe høyere avkastning som trader enn det jeg gjør som investor, og det er det eneste som betyr noe for meg.

En av tidenes aller beste tradere, Jesse Livermore, skal ha sagt at «Money is made by sitting, not by trading.» Det var neppe passiv investering i et globalt indeksfond han tenkte på (indeksfond fantes ikke på hans tid), men Livermore var alltid ute etter å forbedre seg, og innså at det å være for aktiv neppe var det beste for avkastningen på lang sikt.

Permalink

mai 6, 2022 @ 11:44 am

· Filed under Aksjemarkedet

Jeg har mange ganger hørt at Norden i børssammenheng er en «verden i miniatyr». Bakgrunnen for en slik påstand er at næringsstrukturen er til dels ganske ulik i de nordiske landene – i Norge har vi store selskaper innen olje og sjømat, i Sverige er det mange industriselskaper og i Danmark er det mange bedrifter innenfor helse og fornybar energi. Til sammen blir det altså en fin miks av selskaper innenfor en rekke ulike sektorer, noe som gir en langt bedre diversifisering enn dersom man bare investerer i ett av de nordiske landene.

At de nordiske landene har ulik næringsstruktur er nyttig informasjon som man som investor bør kjenne til, men enkelte ganger hører man om dem som velger å investere kun i Norden pga. dette, og det mener jeg blir helt feil tankegang. For selv om næringsstrukturen er ulik, så utgjør de nordiske børsene til sammen kun noen få prosent av verdens samlede børsverdier. I tillegg ligger de nordiske landene klemt sammen i en veldig liten del av verden geografisk sett, med den risikoen det medfører knyttet til geopolitiske forhold, naturkatastrofer og lignende. Min påstand er derfor at du er vesentlig bedre diversifisert dersom du investerer i et globalt fond, eller aller helst i et «verdensfond» (de globale fondene investerer ofte kun i de utviklede delene av verden, mens verdensfondene også investerer i fremvoksende markeder) enn dersom du velger å investere kun i Norden.

En annen utfordring med nordiske indeksfond er at Sverige er veldig dominerende. I global målestokk er det få som vil betegne Sverige som et stort land, men Sverige utgjør nesten halvparten av den nordiske indeksen. Investere du i et nordisk indeksfond, har altså utviklingen i Sverige veldig stor betydning for den avkastningen du vil oppnå.

At Norden er en verden i miniatyr er en sannhet med store modifikasjoner. Jeg vil hevde at det er utsagn som best er egnet til å skjule at man lider av «home market bias» når man investerer. Det nære og kjente føles tryggere, selv om det kan argumenteres for at det er irrasjonelt å tenke slik når man investerer.

Permalink

april 6, 2022 @ 9:25 am

· Filed under Aksjemarkedet, Diverse

Dersom man investerer i brede indeksfond, får man med ujevne mellomrom spørsmål om man ikke bør mene litt mer om det som foregår i verden, og handle ut ifra det. Spørsmålet kommer gjerne fra dem som har veldig bestemte meninger om mye rart, og som ofte har en litt overdreven tro på egne evner til å forutsi hva som vil komme til å skje. For dem framstår det gjerne som latskap og dumskap dersom man ikke bruker den kunnskapen man har til å gjøre noe aktivt.

Selv bruker jeg mye tid til å lese bøker og høre på podcaster, og har derfor kunnskaper om og meninger om mye forskjellig. Jeg har for eksempel god tro på selskapene Tomra (bra forretningsmodell, internasjonalt fokus og langsiktig tankegang) og flere av selskapene under Aker-paraplyen (framoverlente og godt drevne selskaper), men jeg har ikke kjøpt aksjer i noen av dem. Grunnen til det er at jeg vet hvor krevende stock picking er, og ikke har tro på at jeg kan klare å skape meravkastning ved å prøve på det. Dette handler ikke om at jeg har dårlig selvtillit, men mer om at jeg er ydmyk for at verden er veldig kompleks og at det er svært vanskelig å time og treffe godt på kjøp og salg av enkeltaksjer. Utviklingen til en indeks blir i de fleste perioder styrt av utviklingen til noen få av selskapene som inngår i indeksen, mens alle de andre aksjene bidrar lite eller trekker avkastningen i motsatt retning. I tillegg er det tusenvis av små og store faktorer som påvirker hvordan aksjekursene utvikler seg, og vektingen mellom alle disse faktorene er på ingen måte stabil over tid.

Å mene og å handle er to forskjellige ting. Du kan og bør mene noe om mye, men ikke føl deg forpliktet til å handle ut ifra alt du mener. Tvert imot, hvis du handler ut ifra alt du har meninger om, vil du sannsynligvis oppnå svært lite. I aksjemarkedet er i tillegg konkurransen knallhard, så meninger basert på tilfeldige ting du har fanget opp er sannsynligvis ikke noe du bør bruke til å fatte beslutninger. Er du i det minste tvil om du har noen edge i det hele tatt, så har du med all sannsynlighet ikke det.

Permalink

mars 14, 2022 @ 11:08 am

· Filed under Aksjemarkedet

I min levetid, som nå er på over 40 år, har det ikke vært fritt for kriser i verden. Det har vært mange kriger, sultkatastrofer, pandemier og terrorangrep. Alt dette er forferdelige hendelser, og da selvsagt spesielt for dem som rammes direkte. Som investor har jeg mange ganger følt på kroppen at denne gangen er det så ille at det vil ta veldig lang tid for verden å reise seg igjen, men gang på gang har jeg blitt overrasket over hvor kortvarig nedgangen er i finansmarkedene. Hva er det som gjør at finansmarkedene ofte kommer styrket ut av slike hendelser på sikt? Jeg ser spesielt tre grunner til dette.

- Næringslivet blir mer innovativt når salget svikter. En bedrift som har produkter som selger godt har ikke noen incentiver for å endre seg vesentlig. Man kan flikke litt på rutiner og prosesser, for eksempel ved mer utstrakt digitalisering, men så lenge produktene selger godt, er grunnmuren solid. Når kriser inntreffer og salget svikter derimot, må man mobilisere alle krefter og bli mer innovativ for å overleve. Dette gjelder på alle nivå, helt ned til det enkelte individ. Tenk deg at du etter mange år med fast jobb plutselig mister jobben og må ta en ny jobb der du tjener vesentlig mindre. I den gamle jobben ble du kanskje litt «feit og lat» og la til deg bedagelige vaner. Nå når du skal leve på vesentlig mindre, blir du nødt til å bli langt mer kreativ for å få kronene til å strekke til. De samme mekanismene og den samme dynamikken gjelder også for bedrifter og nasjoner.

- Offentlig stimuli. For sterke svingninger i markedene har store negative ringvirkninger, så ofte vil det bli lansert diverse stimulipakker eller redningspakker når store kriser inntreffer. Marshallhjelpen etter andre verdenskrig, de kvantitative lettelsene etter finanskrisen og en rekke krisepakker som en følge av koronapandemien er noen velkjente eksempler på dette. Slike redningspakker virker og kan i beste fall føre til nye bedrifter og forretningsmodeller, selv om prisen å betale kan være diverse uheldige bieffekter (det kan argumenteres for at for store og langvarige stimulipakker kan ødelegge de «naturlige» mekanismene som bør få virke i et kapitalistisk system).

- De svakeste går konkurs. Selv om offentlige redningspakker kan redde mange bedrifter, så vil det som regel være slik at en rekke bedrifter går konkurs når store kriser inntreffer. Det er imidlertid ikke helt tilfeldig hvilke bedrifter som går konkurs. Bedrifter med mye gjeld og gammeldagse forretningsmodeller og produkter vil som regel være de som ryker først, og selv om dette opplagt kan være svært vanskelige for de bedriftene det gjelder og deres ansatte, er det fra et rent kapitalistisk ståsted også bra at slike bedrifter «lukes ut».

Akkurat nå opplever mange verden som spesielt kaotisk. Mange land er fortsatt sterkt preget av koronapandemien og krigen i Ukraina viser hvor mye elendighet mektige statsledere kan sette i gang. Historien viser imidlertid at verden vil reise seg igjen etter at disse krisene er over. Det finnes ingen garantier for at det vi gjelde denne gangen også, men jeg er i hvert fall optimistisk på verdens vegne og gjør ingen endringer i porteføljen min som en følge av disse krisene.

Permalink

mars 9, 2022 @ 10:57 am

· Filed under Aksjemarkedet

For noen dager siden ble jeg gjort oppmerksom på en artikkel på nettsiden Wolf Street som konkluderer med at buy and hold ikke er en god strategi. Siden jeg i mange år har frontet nettopp en buy and hold tilnærming til markedet, føler jeg behov for å komme med noen motargumenter mot innholdet i denne artikkelen.

Jeg kan ikke se at det er noen direkte faktafeil i artikkelen. Problemet mitt med den er heller at den er for enkel og at den trekker ting litt ut av sammenheng. Her er noen argumenter for hvorfor jeg mener dette:

- Grafene i artikkelen viser utviklingen for indekser som ikke inkluderer utbytte. Historisk sett har utbytte utgjort en ikke ubetydelig andel av den samlede avkastningen man lett kan oppnå i aksjemarkedet, så det å bruke indekser som ikke inkluderer utbytte gir derfor et mangelfullt bilde av virkeligheten.

- Artikkelen er et godt eksempel på kirskebærplukking. Dersom man bruker tall for enkeltland og velger tidsperioden selv, kan man finne «bevis» for enhver «sannhet» om markedet. Andre land og andre tidsperioder kunne ha gitt en helt annen konklusjon enn den som blir trukket i artikkelen.

- Det finnes ikke én enkelt strategi som til enhver tid er den beste i markedet. Hadde det eksistert en slik strategi, hadde sannsynligvis de fleste brukt den. At buy and hold ikke fungerer bra i perioder er derfor helt som forventet, og bør ikke komme som noen overraskelse.

- Aksjemarkedet er et marked for risikokapital. Historisk og forventet avkastning er god, men det ligger i begrepet risiko at det ikke finnes noen garantier. At indeksene i perioder beveger seg sidelengs eller nedover er derfor også som forventet.

- Utviklingen til en indeks fra et tidspunkt til et annet er interessant nok, men i praksis er det som regel ikke den avkastningen man selv oppnår på porteføljen sin. De fleste privatpersoner kjøper seg opp over mange år og selger seg kanskje også ut over mange år, og da kan den samlede avkastningen bli en helt annen enn indeksens. Ofte vil det være minitrender inne i de mer langsiktige trendene som kan påvirke den samlede avkastningen ganske mye.

- Hva er alternativet? Hvis man hadde hatt tilgang til en glasskule og dermed kunne time markedet perfekt, hadde man selvsagt kunne knust indeksen med veldig god margin. Da kunne man kjøpt på hver bunn og solgt på hver topp, og siden det ligger i markedets natur at det svinger kraftig, hadde man oppnådd en eventyrlig avkastning. Problemet er at det i praksis er svært vanskelig å time markedet. Svingningene er mye mer vilkårlige og vanskeligere å forutse enn det mange skal ha det til, så det å skape meravkastning ved å prøve å time markedet er slett ingen enkel sak.

Jeg mener fortsatt at buy and hold kan være en utmerket strategi, gitt at man har en lang tidshorisont, både kjøper seg opp og selger seg ut over mange år, sprer porteføljen på mange land i ulike verdensdeler og at man klarer å holde hodet kaldt når det svinger som verst. Det er ingen strategi for den som er ute etter å doble størrelsen på porteføljen på kort tid, men sannsynligvis den beste strategien for alle dem som ønsker å gjøre det billig og enkelt.

Permalink

februar 15, 2022 @ 10:27 am

· Filed under Aksjemarkedet

Som langsiktig indeksinvestor har jeg ikke for vane å gjøre hyppige endringer i porteføljen min. Nå har jeg imidlertid bestemt meg for å gjøre noen justeringer.

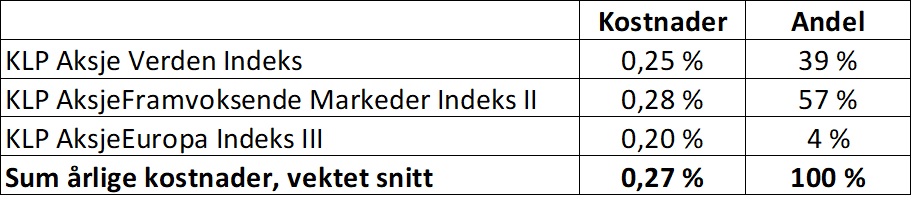

Aksjeporteføljen min består ved utgangen av januar av tre indeksfond, med følgende vekting (kostnader hos SBanken):

Jeg er rimelig komfortabel med denne porteføljen, men ser at den har et visst forbedringspotensiale når det gjelder mine overordnede prinsipper:

- Porteføljen skal ha lave årlige kostnader.

- Porteføljen skal være godt spredt på mange ulike land og selskaper. Jeg ønsker ikke en for stor andel i verken USA eller Kina, og heller ikke for mye i de amerikanske teknologikjempene.

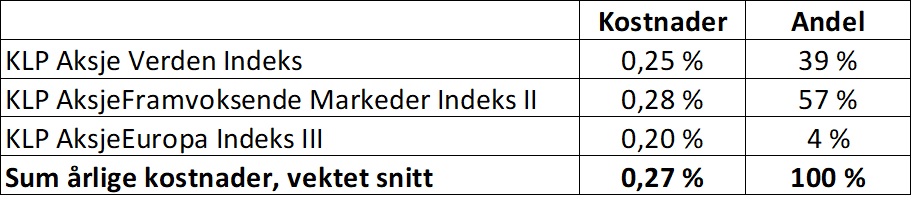

For bedre å ivareta mine overordnede prinsipper, har jeg kommet fram til at jeg ønsker følgende porteføljesammensetning:

Dette er på ingen måte noen radikal endring av porteføljen min, men vil innebære at jeg vekter meg noe ned i fremvoksende markeder og at jeg tar inn et small cap-fond (mindre selskaper) i porteføljen. Porteføljen vil etter dette bli mer diversifisert og kostnadene vil bli noe lavere.

Permalink

januar 30, 2022 @ 7:21 pm

· Filed under Aksjemarkedet, Uncategorized

For en tid tilbake hørte jeg en podcast med en profilert finansprofil. Han sammenlignet det å velge aktivt forvaltede fond med det å satse på vinnerne i idrett. Poenget hans var altså at dersom man satser på en idrettsutøver som historisk sett har vunnet mange gull, så er sannsynligheten for å vinne veddemålet mye større enn dersom man satser på en som ikke har noen resultater å vise til, og at dette var direkte overførbart til det å velge aktivt forvaltede fond.

Selv om dette høres smart og intuitivt riktig ut, så er sammenligningen helt på jordet. Utallige undersøkelser viser at historiske resultater sier svært lite om framtidige resultater i aksjemarkedet. At et aksjefond vant gull i fjor er derfor på ingen måte noen garanti for at det vil vinne gull også i år. Ikke bare finnes det ingen garanti, sannsynligheten for at et fond vil vinne gull flere år på rad er svært, svært liten. Sannsynligvis så liten at du som en ekte smart person ikke bør ta veddemålet.

Den kjente finansprofilen gikk i en vanlig tankefelle, nemlig at han forholder seg til verden slik han syns den burde fungere, og ikke slik den faktisk fungerer. En person som har sluttet å forholde seg til fakta og forskning, og som forholder seg til verden slik han syns den burde fungere, bør man ikke ha noe særlig tillit til. En slik person har gjerne åpnet døra til å tro på mye rart av innbilte sannheter, og vil ofte med tiden bevege seg lenger og lenger bort ifra den virkelige verden. Nå er det riktignok slik at forskning på mange måter mer bør anses som en prosess og i mindre grad noe som kommer fram til absolutte fasitsvar, men på mange områder har likevel forskningen kommet langt og kan si oss ganske mye om hvordan verden faktisk fungerer. Så finnes det også på de fleste fagområder noen få sære forskere som er helt på kollisjonskurs med det som er konsensus innenfor fagfeltet. Dette ser vi tydelig på områder som klima og kosthold. De aller fleste forskere, sannsynligvis over 90 %, mener at klimaendringene i stor grad er menneskeskapte og at vi er nødt til å endre adferd for å unngå store framtidige katastrofer. Men det finnes fortsatt noen forskere som påstår at det er for eksempel sola som skaper klimaendringene, og at vi derfor trygt bare kan fortsette som før. Når det gjelder kosthold, mener de aller fleste forskere at det å spise variert og innta mye frukt og grønnsaker er det beste for helsa. Men det finnes også noen forskere som mener at man bør unngå frukt og stort sett spise ting som nesten bare inneholder protein og fett.

En sjelden gang viser det seg at flertallet av forskerne tar feil, og at det var det sære mindretallet som faktisk hadde rett. Men dette er unntaket, og det at det finnes unntak bør ikke være nok til at du velger å høre på særingene. At du selv har anekdotiske «bevis» på at særingene har rett bør heller ikke vært nok til at du velger å høre på dem.

I finans er det veldig mye tro, håp og kjærlighet. Som en rasjonell person bør du imidlertid ikke basere dine beslutninger på tro, håp og kjærlighet. Vær litt skeptisk til alt og alle, men ikke hør for mye på de med sære meninger. Mange liker følelsen av å gå imot flertallet og å skille seg fra «røkla», men du bør neppe jakte på den følelsen. Forhold deg til verden slik den faktisk fungerer, ikke slik den burde fungere.

Permalink

januar 21, 2022 @ 2:19 pm

· Filed under Aksjemarkedet

For mange år tilbake bestemte jeg meg for at jeg skulle gi opp aktivt forvaltede fond og heller gå for indeksfond. Årsaken til dette var at jeg så at de aktivt forvaltede fondene jeg hadde i porteføljen min ofte tapte mot indeks på lang sikt. I tillegg var de langt dyrere enn indeksfondene. Jeg fikk rett og slett ikke det jeg trodde jeg betalte for.

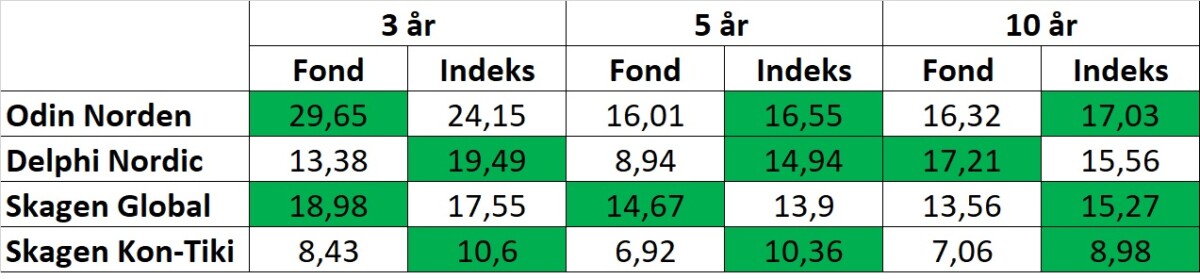

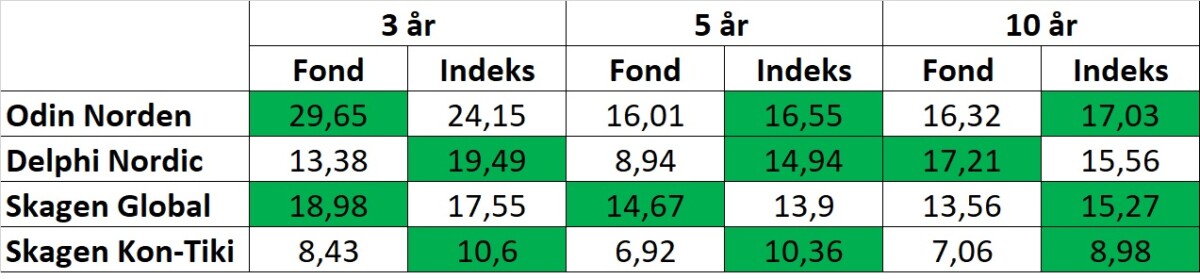

I går hørte jeg en podcast med finansnestor Jan Petter Sissener. Han har vært i markedet i over 40 år og er absolutt verdt å høre på. Unntaket er når han begynner å snakke ned indeksfond, for da henger ikke det han sier på greip lenger. Jeg ble likevel litt trigget av det han fabulerte om, og spurte meg selv spørsmålet «hvordan hadde det gått hvis jeg ikke hadde gitt opp aktivt forvaltede fond». Jeg har derfor tatt en sjekk av hvordan fire av de fondene jeg investerte i tidligere har klart seg de siste årene, og resultat framgår av tabellen nedenfor (gjennomsnittlig årlig avkastning). For hvert målepunkt har jeg anmerket med grønn bakgrunn om det er fondet eller indeksen som har gitt høyest avkastning.

Som det framgår, har de aktivt forvaltede fondene gitt høyest avkastning i kun fire av de totalt 12 målepunktene i tabellen.

Jeg vil understreke at dette på ingen måte kan ses på som et representativt utvalg av aktivt forvaltede fond. Dette er fire fond som jeg selv tilfeldigvis var investert i for mange år siden. Det er likevel snakk om fire kjente og store fond med lang historikk, og alle disse fondene har i perioder gjort det veldig bra.

Min konklusjon fra denne høyst uvitenskapelige sjekken er at min beslutning om å si hasta la vista til aktivt forvaltede fond var en god beslutning. Det er mulig det finnes dem som klarer å velge ut og bytte aktivt forvaltede fond slik at de over lang tid klarer å skape meravkastning, men dette er en egenskap som jeg på ingen måte besitter. Gjør du? 😉

Permalink

« Previous entries