November ble en veldig bra måned. Alle mine tre indeksfond, samt mine kryptovaluta, hadde en god verdiutvikling, og samlet sett økte min netto finansoformue med kr 332 411, til totalt kr 6 460 160.

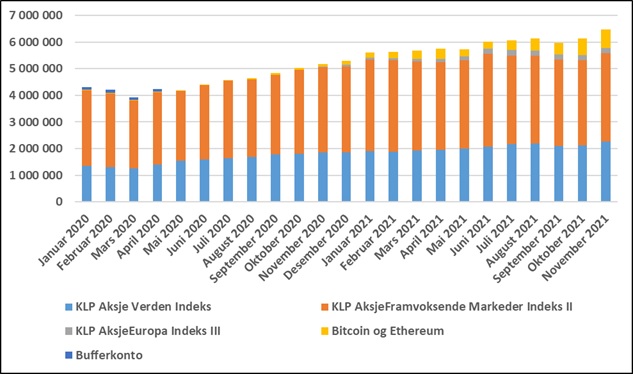

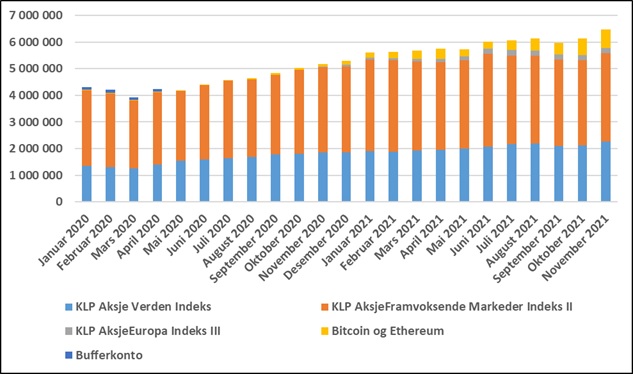

Utviklingen siden starten av 2020 framgår nedenfor.

November ble en veldig bra måned. Alle mine tre indeksfond, samt mine kryptovaluta, hadde en god verdiutvikling, og samlet sett økte min netto finansoformue med kr 332 411, til totalt kr 6 460 160.

Utviklingen siden starten av 2020 framgår nedenfor.

Mange av verdens aksjemarkeder har gitt høy avkastning i flere år nå. Prisingen er jevnt over høy og det pekes stadig på tegn på at man er nær en topp. I den glimrende podcasten Tid er penger med Peter Warren nevnes det nesten i hver episode nyheter og tegn på at det begynner å bli «sprekker i demningen».

Hvis du ser på deg selv som smart, så mener du kanskje at det er smart å selge seg ned eller ut nå. Hvis den smarte Peter Warren, en av landets mest erfarne og respekterte finansmenn, peker på tydelige faretegn, gjør man vel smart i å høre etter? Kanskje, og kanskje ikke.

La oss si at du selger deg kraftig ned nå, og at nedturen starter om noen uker. Du traff bra på toppen. Du kan klappe deg selv på skulderen og du har fått bekreftet at du er smart. Ikke verst det, men denne ene seieren gir likevel ingen garanti for at du over tid vil oppnå en høyere avkastning enn en som forholder seg helt passivt til markedets svingninger. Skal man lykkes med å skape meravkastning ved å time markedet, må man nemlig klare det systematisk over tid. Og det å identifisere både topper og bunner systematisk over tid er ekstremt krevende. Å treffe nøyaktig på toppene og bunnene er selvsagt helt umulig, og det er det absolutt ingen som klarer, men selv det å treffe sånn noenlunde er mye vanskelige enn det man kanskje skulle tro. Utviklingen i aksjemarkedet påvirkes av så utrolig mange forhold, og hvilke faktorer som betyr mest varierer fra dag til dag og fra år til år. Det finnes dem som klarer å ha en viss oversikt over og kontroll på alt dette, men prosentvis er det nok snakk om svært, svært få.

Min egen strategi går blant annet på at jeg ikke skal prøve å time markedet. Selv når alle smartinger rundt meg hyler selg, selg, selv, skal jeg fortsette å kjøre buy and hold til Dovre faller. Å stå imot presset er pokker ikke enkelt, men sannsynligvis det smarteste akkurat jeg kan gjøre over tid.

At vi mennesker har en rekke biaser som påvirker våre beslutninger har vært kjent lenge, i hvert fall blant dem av oss som har lest bøker og artikler av Daniel Kahneman, Nicholas Taleb, Richard Thaler og Morgan Housel. Vi har (i gjennomsnitt) overdreven tro på egne evner, vi framskriver ting som har skjedd i nær fortid, vi filtrerer ut ny informasjon som passer med det vi mener fra før, vi har en dårlig intuitiv forståelse av sannsynligheter og så videre. Dette er systematiske tankefeil som kan føre til at vi ikke tar så gode beslutninger som vi kunne ha gjort, og de rammer både amatørene og de profesjonelle. De systematiske tankefeilene gjelder på gruppenivå og de fleste av dem er relativt robuste over tid. Vi kan lese oss opp på temaet, men vi har likevel problemer med å overprøve disse biasene når vi står oppe i konkrete beslutningssituasjoner.

En helt annen utfordring når vi skal ta beslutninger er støy. Det er en bias at summen av ekspertene i gjennomsnitt systematisk bommer i en bestemt retning i sine prediksjoner, mens det er støy at prediksjonene spriker i alle retninger, eller at prediksjonen til en bestemt ekspert avhenger av om han er mett eller sulten eller om han hadde en krangel med sin ektefelle på morgenen eller ikke. Betydningen av støy kan ofte være vel så stor som betydningen av biaser, men det er likevel skrevet langt mindre om støy enn om biaser. Tidligere i år kom imidlertid boken Noise (Støy i norsk oversettelse) av Daniel Kahneman, Olivier Sibony og Cass Sunstein ut, som handler om akkurat dette. Dette er en av de aller beste bøkene jeg har lest i år, og en bok du absolutt bør ta deg tid til å lese.

Det å være klar over ulike typer biaser og støy, og hva som skiller disse to, kan hjelpe deg med å ta bedre beslutninger, inkludert beslutninger knyttet til penger og investeringer. Som nevnt er det vanskelig å overprøve biaser når du står midt oppe i en konkret beslutningssituasjon, og det gjelder på mange måter også støy. En bedre løsning vil være å bruke kunnskapene dine om biaser og støy til å lage sjekklister, kjøreregler eller noen enkle algoritmer som du kan bruke når du havner i en situasjon der du må ta en beslutning. I min egen investeringsstrategi har jeg for eksempel to viktige regler – jeg skal aldri prøve å time markedet og jeg skal aldri investere i dyre finansielle produkter. Disse to enkle reglene gjør at jeg styrer unna flere ulike biaser og mye støy, enten ved at det er en rekke ulike beslutninger jeg rett og slett ikke tar eller ved at det er ganske klart hva jeg skal velge når jeg står i en beslutningssituasjon. Mine to regler er på ingen måte perfekte og det vil sannsynligvis ikke være optimalt å følge dem 100 % av tiden, men de holder meg unna mye trøbbel. Du må definere dine egne kjøreregler, men gjør det helst på forhånd. Å sette seg ned å definere dem når du befinner deg midt i «kampens hete» er ingen god løsning.

Det brukes mange metaforer i finans. Noen ganger henter vi metaforene fra meteorologien. Vi bruker metaforen om mørke skyer i horisonten når vi snakker om risiko og usikkerhet, og om skyfri himmel når det er snakk om det motsatte. Metaforen mørke skyer i horisonten syns jeg er treffende og god. I aksjemarkedet ser vi utover i horisonten, og som mange av oss har erfart, er det ikke nødvendigvis slik at mørke skyer der framme gir dårlig vær.

Metaforen skyfri himmel syns jeg er mindre treffende. Realiteten er at det aldri, aldri, aldri er skyfri himmel i aksjemarkedet. Aldri. Aksjemarkedet er et marked for risikokapital, og da blir det helt naturstridig å snakke om skyfri himmel. Det finnes mange typer vanlige skyer, eksempelvis cirrus, cirrocumulus og stratus. Slik er det også i aksjemarkedet. Risiko- og usikkerhetsfaktorene varierer i antall og endrer seg i form og farge over tid, men det er alltid mange av dem der ute. Akkurat nå er høy prising og stor usikkerhet knyttet til utfasing av sentralbankenes kvantitative lettelser noe som bekymrer mange investorer. Dette er reelle risikomomenter, men jeg kan ikke se at de er større eller viktigere enn mange av de andre risikomomentene som har vært i markedet de siste tiårene. Det er alltid noe!

Grunnen til at vi snakker om skyfri himmel i aksjemarkedet er sannsynligvis det vi kaller for «hindsight bias», som innebærer at vi innbiller oss at sammenhengene var mer logiske og at verden hang bedre sammen tidligere. Dette er en kognitiv felle som stadig lurer oss.

Hindsight bias kan ha alvorlige konsekvenser for avkastningen du klarer å oppnå som investor. Hvis du går rundt og innbiller deg at du lever i ekstra risikable og usikre tider akkurat her og nå (det gjør du altså ikke 😉), kan dette føre til at du tror at du må gjøre noen spesielle grep med porteføljen din. I noen tilfeller kan det selvsagt være fornuftig, men for mange hobbyinvestorer fører slike grep til at man ender opp med en komplisert, uoversiktelig og dyr portefølje, som på sikt oppnår en dårlige avkastning enn den man hadde i utgangspunktet.

I aksjemarkedet er det ALDRI skyfri himmel!