Archive for Aksjemarkedet

september 4, 2020 @ 12:58 pm

· Filed under Aksjemarkedet

Arne har etter mange år med fete lunsjer og kvelder i sofaen begynt å ta bedre vare på helsen sin. Han leser seg opp på hva han bør spise og hvordan han skal trene. Han etablerer nye vaner og blir et langt sunnere menneske, men han går for langt. Han begynner å koble det å være i god form med suksess på alle områder av livet. Han ser ned på de som ikke prioriterer å trene flere dager i uka, han overser det at mange menn i 40-årene bruker så mye av fritiden sin på trening at det går utover barna og familielivet og at det i det meste av menneskehetens historie ikke har vært noen tradisjon for å pumpe jern på et treningsstudio. Helheten forsvinner i hans intense fokus på én ting.

Berit, som var en av få barn som syns at fisk var noe av det beste man kunne få til middag, har begynt å investere i sjømatsektoren. Hun leser seg opp på denne næringens strålende framtidsutsikter. Verdens befolkning øker og vil trenge mer mat, protein fra havet er bedre enn protein fra land og det er en global megatrend at man ønsker å spise sunnere. Men Berit går for langt. Hun overser at overfiske er et svært alvorlig problem i mange deler av verden, at det er knyttet mange miljøutfordringer til oppdrett, at ikke alt kjøtt som er produsert på land er like skadelig for hjertet og så videre. Helheten forsvinner i hennes intense fokus på én ting.

Mange investorer går stadig i denne fellen. De forelsker seg i et land eller i en sektor, og oppsøker informasjon i form av bøker, artikler og podcaster som framhever de strålende utsiktene. Det du imidlertid aldri må glemme, er at alt er relativt, og det gjelder også i aksjemarkedet. Om et land eller en sektor har gode utsikter er altså ikke det mest interessante. Det som er mest interessant er om utsiktene for landet eller sektoren er bedre enn utsiktene for snittet av alle land og sektorer, som man jo lett kan få en billig eksponering mot i et indeksfond. Man er nødt til å prøve å se helheten, selv om jeg skal være ærlig på at dette er langt mer krevende enn å grave seg ned i et hull.

En tendens jeg har observert de siste månedene er for eksempel at veldig mange har fått stor tro på teknologiaksjer og teknologifond. Ikke bare viser man til at teknologiaksjer har gjort det veldig bra de siste årene (en argumentasjon som jeg er sterkt skeptisk til), men man virker også å ha den tro at ny teknologi er det som vil overskygge det meste annet i årene framover. Jeg har ingen fasit, og hvem som får rett vil man først se i ettertid, men jeg syns mange virker å ha et tankesett som tyder på at helheten forsvinner i et intenst fokus på én ting.

Til slutt vil jeg bare understreke at det er godt mulig at jeg befinner meg i denne fellen selv. Jeg har heller ikke alt i et globalt indeksfond, men har en overvekt i fremvoksende markeder. I tillegg har jeg en liten (men økende) andel i kryptovaluta. Jeg prøver å se helheten, men nyheter som framhever de gode utsiktene til fremvoksende markeder og kryptovaluta blir likevel noe som automagisk fanger min oppmerksomhet. Å bli fullstendig immun mot alle tankefeils mor, nemlig bekreftelsestendensen, er så å si umulig.

Permalink

juni 22, 2020 @ 10:21 am

· Filed under Aksjemarkedet

En megatrend er i mine øyne et viktig utviklingstrekk som kan komme til å prege samfunnsutviklingen og verden de kommende årene. Mange legger megatrender til grunn når de skal velge aksjefond eller enkeltaksjer, men er dette nødvendigvis en god tilnærming? I dette innlegget argumenterer jeg for at det å bruke megatrender alene for å velge fond eller aksjer neppe vil gi deg noen spesielle fortrinn.

Det finnes ikke noen komplett liste over hva som er dagens megatrender, men her er noen jeg kommer på i farten:

- Mer bruk av teknologi. Ny teknologi utvikles kontinuerlig. Vi blir mer og mer avhengig av teknologi på flere og flere områder, og i dag er de aller fleste av verdens største selskaper nettopp teknologiselskaper.

- Globalisering. Selv om megatrenden rundt globalisering muligens har stoppet opp eller blitt noe reversert pga. spredningen av koronaviruset, så er økt globalisering en megatrend som sannsynligvis vil gjøre seg gjeldende igjen når man etter hvert får redusert spredningen nok til at verden åpner opp igjen.

- Urbanisering. Økt urbanisering har vært et utviklingstrekk i flere tiår allerede, men virker ikke å være en avtagende trend.

- Det grønne skiftet. Det grønne skiftet er også en trend som ikke er helt ny, men den har virkelig skutt fart de siste årene.

- Eldre befolkning. Selv om befolkningen øker i Afrika og i deler av Asia, så er det et klart demografisk utviklingstrekk at befolkningen stadig blir eldre i store deler av den vestlige verden.

- Elektrifisering. Vi blir mer og mer avhengig av elektrisitet for å klare oss.

- Automatisering og robotisering. Autonome systemer og produkter brer om seg. Mennesker er ustabile og ikke helt til å stole på, så der de kan erstattes av roboter, vil de bli erstattet av roboter.

- Kunstig intelligens. Det foregår en rivende utviklingen innenfor kunstig intelligens.

- Gaming. Dagens unge har vokst opp med gaming og bruker mye penger på det. Gaming handler ikke lenger bare om å skyte ned zombier, og elementer fra gaming brukes også på helt andre områder, for eksempel i design av undervisningsopplegg.

- Livslang læring. Kunnskap er mye mer ferskvare enn det var tidligere, så de fleste av oss er avhengige av å stadig lære oss nye ting for å opprettholde vår relevans i arbeidslivet.

- Fra fysiske butikker til e-handel. I USA snakker man om butikkdøden, og i enkelte delstater står nå tidligere kjøpesentra tomme. Samtidig øker e-handelen, og selskaper som Amazon gjør det godt.

- Mindre avhengig av vanlige kontorløsninger. Koronaviruset har tvunget fram løsninger som gjør at man kan jobbe hjemme eller på hytta, og for mange har dette vist seg å fungere overraskende bra.

- Big data. Data er for mange bedrifter blitt den aller viktigste «eiendelen», og i hvilken grad man klarer å bruke disse dataene til noe nyttig kan være med på å avgjøre framtidig konkurranseevne.

- Fra bruk og kast til sirkulær økonomi. Skal vi klare å berge kloden, og samtidig opprettholde et høyt forbruk, er vi nødt til å gjenbruke ressursene våre i langt større grad enn det vi gjør per i dag.

- Datasikkerhet. Mengden data som finnes lagret på servere rundt om i verden er i sterk vekst, og det å sikre at data ikke kommer på avveie blir mer og mer viktig.

- Mer protein fra havet. Storfe og andre drøvtyggere fiser og forurenser, og mange landdyr legger beslag på mye verdifullt areal. Mat fra havet er generelt bedre ernæringsmessig for oss mennesker, så med en økende befolkning, som kanskje blir mer og mer opptatt av hva de spiser, vil etterspørselen etter oppdrettslaks og annen sjømat øke.

Megatrendene nevnt ovenfor er på ingen måte uavhengige av hverandre. Det er tvert imot store overlapp mellom flere av dem, noe som kompliserer bildet når man skal ta investeringsbeslutninger.

Det er flere grunner til at jeg er skeptisk til å basere investeringsbeslutninger på megatrender alene:

- Det meste av dette er kjente utviklingstrekk, så det er ikke spesielt sannsynlig at du sitter på informasjon om noen av dem som er så unik at den ikke allerede er priset inn av markedet.

- Verden blir aldri slik vi ser for oss. For oss mennesker virker det ofte logisk å framskrive allerede etablerte trender (lineær tankegang), men i praksis er det ofte ikke slik verden utvikler seg.

- Sterk konkurranse og overetablering kan gjøre at mange selskaper får store problemer med å klare seg, selv om det ligger en eller flere megatrender bak det de holder på med.

- Skal man klare å lykkes med å skape meravkastning ved å investere i et bransjefond eller en ETF som er rettet mot en utvalgt megatrend, må man klare å identifisere en av megatrendene som vil gjøre det bedre enn snittet av alle megatrendene. Gjennom et indeksfond vil man til enhver tid eie aksjer i selskaper som bidrar til og får drahjelp av de aller fleste megatrender, og man vil også til enhver tid å ha plassert mest midler i de største og mest fremgangsrike selskapene. Man skal ha god teft for å klare å slå indeksfondenes «selvrensende» strategi. Noen har en slikt teft, men de fleste har det ikke.

Konklusjon

Tomat er en av mine favorittgrønnsaker. Den kan brukes på brødskiva, den passer utmerket i en god salat, den kan grilles og stekes, og den inngår også som hovedingrediens i mange sauser (blant annet pizza- og pastasaus). Å bare spise en tomat syns jeg imidlertid ikke er noen stor opplevelse, kanskje med unntak av når cherrytomatene er på sitt aller, aller beste. Litt på samme måte er det med megatrender. De kan være interessante og nyttige å følge med på, og kan utmerket godt inngå som et av flere elementer i en investeringsstrategi, men å basere en investeringsstrategi ene og alene på en megatrend er imidlertid med all sannsynlighet ikke noen god idé. Å skape meravkastning i aksjemarkedet er vanskelig. Ikke umulig, men vanskeligere enn det mange tror. Hadde det vært så enkelt at man kunne knuse indeksen ved å identifisere en megatrend, hadde det vært langt flere børsmillionærer der ute.

Permalink

juni 17, 2020 @ 1:37 pm

· Filed under Aksjemarkedet

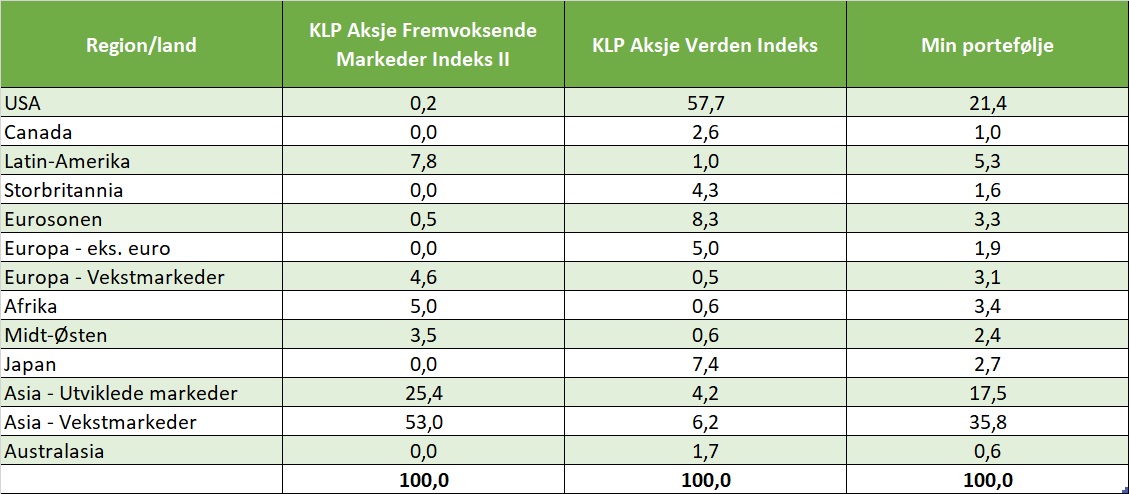

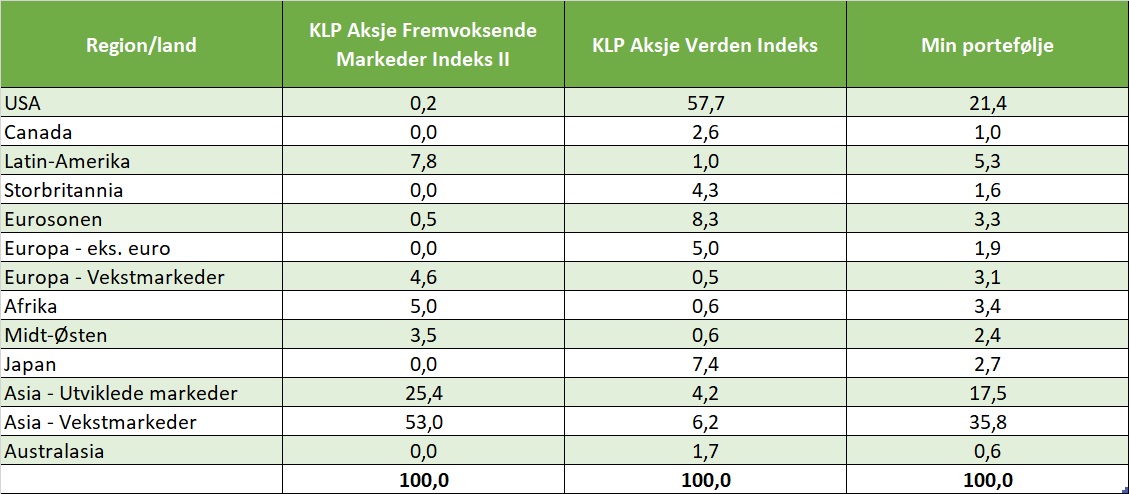

Min aksjeportefølje var per 1. juni på totalt kr 4 162 198. Den er fordelt på to indeksfond, kr 2 627 810 i KLP Aksje Fremvoksende Markeder Indeks II og kr 1 534 388 i KLP Aksje Verden Indeks. I tabellen nedenfor framgår den prosentvise fordelingen på regioner/land (hentet fra Morningstar sine nettsider) for de to fondene, samt for porteføljen min.

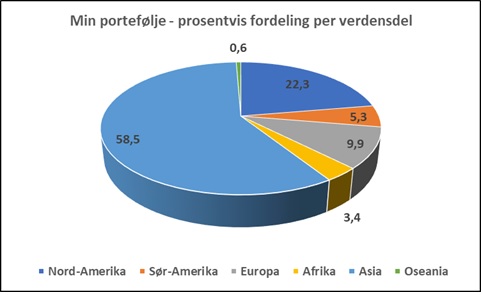

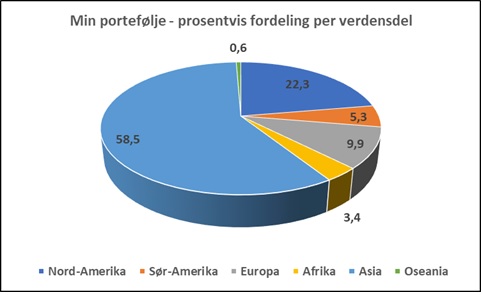

I eget hode deler jeg stort sett opp verden i enten verdensdeler eller i land, litt avhengig av hva det er snakk om. Fordelingen i tabellen ovenfor, som delvis består av enkeltland og delvis av regioner, passer derfor ikke helt med mitt «verdensbilde». Jeg har derfor summert tallene for egen portefølje i de syv verdensdelene. Bortsett fra Antarktis, hvor jeg naturlig nok ikke har noen midler investert, så er porteføljen min fordelt på alle de øvrige seks verdensdelene, og fordelingen framgår av kakediagrammet nedenfor.

Som det framgår av diagrammet ovenfor, har jeg desidert mest plassert i Asia, og nest mest i Nord-Amerika. Selv om jeg skal være veldig forsiktig med å spå noe som helst som framtiden, så er det mye som tyder på at Kina, India og USA vil være de tre økonomiske stormaktene i framtiden, så sånn sett syns jeg denne fordelingen er helt grei. Den sterkeste befolkningsveksten vil, i følge ulike prognoser jeg har kommet over, imidlertid komme sør for Sahara i Afrika, så på en måte skulle jeg ønske at en større andel av porteføljen min hadde vært investert i nettopp Afrika. På den andre siden ligger mange av verdens minst utviklede land nettopp i denne delen av verden, noe som også gjør at finansmarkedene der kanskje ikke fungerer like godt som i mer utviklede land. En økt eksponering mot Afrika er imidlertid noe jeg vil komme til å vurdere i årene framover. For øvrig er det mange nyanser som kompliserer bildet her. For eksempel er det ikke slik at hvor et selskap har hovedkontor og er notert, alltid sier så mye om hvor det driver sin business. Mange av de største amerikanske selskapene, for eksempel Apple, Facebook og Microsoft, har stort sett hele verden som sitt marked. Sammenhengen mellom befolkningsvekst, økonomisk vekst og vekst i aksjemarkedene er heller ikke alltid helt lett å forstå seg på. Å investere i et land som har en kraftig befolkningsvekst, men som ikke vokser på noen andre måter, slik at det bare blir flere og flere fattige, er for eksempel noe som jeg på ingen måte vil anbefale.

Til slutt vil jeg nevne at porteføljen min ikke er statisk. Jeg kjøper nye fondsandeler hver måned, og for tiden kjøper jeg kun andeler i KLP Aksje Verden Indeks. Fordelingen på de ulike verdensdelene vil altså endre seg over tid.

Permalink

juni 8, 2020 @ 4:19 am

· Filed under Aksjemarkedet

«Invester i et globalt indeksfond» er blitt et veldig vanlige råd når man spør ekspertene om hvordan folk flest bør investere i aksjemarkedet. Jeg syns generelt dette er et godt råd for alle dem som ønsker å gjøre det veldig enkelt. Samtidig vil jeg absolutt anbefale at man setter seg litt inn i hva man investerer i, og i dette innlegget skal vi se på hva man egentlig investerer i når man velger et globalt indeksfond.

Det finnes mange globale indeksfond på markedet, og de er ikke helt like. Forskjellene er imidlertid i de fleste tilfeller langt færre enn likhetene, så det er fullt mulig å komme med noen generelle betraktninger. I dette innlegget skal jeg ta for meg et av de mest populære globale indeksfondene i det norske fondsmarkedet, nemlig KLP sitt fond KLP Aksje Global Indeks V. Fakta til innlegget er hentet fra nettsidene til Morningstar, MSCI og KLP.

Litt om fondet

- Fondet følger indeksen MSCI World, som er en indeks som mange globale indeksfond følger.

- Fondet investerer i totalt 23 ulike land, alle under paraplybetegnelsen etablerte markeder. Landene er Australia, Østerrike, Belgia, Canada, Danmark, Finland, Frankrike, Tyskland, Hong Kong, Irland, Israel, Italia, Japan, Nederland, New Zealand, Norge, Portugal, Singapore, Spania, Sverige, Sveits, Storbritannia og USA.

- Fondet investerer i om lag 1 640 selskaper, og det er primært snakk om store selskaper.

- Årlig forvaltningshonorar er på 0,18 %.

- Fondet er ikke valutasikret.

Topp ti land (andel av fondet) per 31.05.2020:

- USA: 65,1 %

- Japan: 8,3 %

- Storbritannia: 4,9 %

- Sveits: 3,9 %

- Frankrike: 3,0 %

- Canada: 2,9 %

- Tyskland: 2,9 %

- Australia: 1,8 %

- Nederland: 1,3 %

- Hong Kong: 1,0 %

Sektorfordeling (andel av fondet) per 31.05.2020:

- Teknologi: 17,7 %

- Helsetjenester: 14,9 %

- Finansiell tjenesteyting: 14,8 %

- Industri: 10,1 %

- Syklisk konsum: 10,1 %

- Kommunikasjon: 9,3 %

- Forbruksvarer: 8,9 %

- Materialer: 3,9 %

- Olje & Gass: 3,6 %

- Forsyning: 3,5 %

- Eiendom: 3,2 %

Topp ti enkeltselskaper (andel av fondet) per 31.05.2020:

- Apple: 3,4 %

- Microsoft: 3,2 %

- Amazon: 2,5 %

- Facebook: 1,3 %

- Nestlé: 1,1 %

- Alphabet, Class C: 1,1 %

- Alphabet, A: 1,0 %

- Johnson & Johnson: 1,0 %

- Procter & Gamble: 0,8 %

- Visa: 0,8 %

Mine vurderinger

- Fondet investerer i utviklede land i Nord-Amerika, Europa og Asia. Selv om aksjemarkedene i de utviklede landene i nettopp disse delene av verden utgjør størsteparten av verdens samlede børsverdier, så er det verdt å merke seg at selv om et fond kaller seg for globalt, så finnes det ikke aksjer fra Kina, Afrika, Sør-Amerika eller andre mindre utviklede deler av verden i fondet. Ønsker man kun å investere i ett fond, og ønsker man best mulig spredning, vil jeg derfor heller anbefale et fond som investerer i «hele» verden, altså både i etablerte og fremvoksende markeder. To eksempler på slike fond er KLP Aksje Verden Indeks og Storebrand Indeks Alle Markeder. Disse fondene investerer omtrent 85-90 % i etablerte markeder og 10-15 % i fremvoksende markeder. Fordelingen mellom etablerte og fremvoksende markeder i slike fond er basert på markedsverdien til de selskapene som fondet investerer i, og kan derfor endre seg over tid.

- Fondet er veldig dominert av amerikanske selskaper. Hovedårsaken til at det er slik er at indeksen er markedsvektet og at mange av verdens største selskaper er amerikanske.

- Selv om hele ni av de ti selskapene som veier tyngst i indeksen er amerikanske (Nestlé er fra Sveits), så er de veldig internasjonale i sin virksomhet. Jeg vil tro at de fleste av dere som leser dette bruker produktene til flere av disse selskapene jevnlig. Selv bruker jeg produkter fra mange av disse selskapene stort sett hver eneste dag.

- Et kjennetegn ved samtlige av de selskapene som veier tyngst i indeksen er at det er selskaper som ligger langt fremme i utvikling og bruk av teknologi, inkludert bruk av kunstig intelligens. Dersom noen skulle tro at indeksfond er fond for kjedelige og trauste selskaper, så stemmer altså ikke det. Vil i denne sammenheng minne om at verdensindeksen på ingen måte er statisk. For 20 år siden var det til dels andre selskaper som lå på topp ti, og da var det ikke teknologiselskaper som var de største.

- At teknologi er den største sektoren i fondet bør man også ha i bakhodet dersom man har en portefølje som består av flere ulike fond. Mange hobbyinvestorer er glad i teknologifond, noe som jeg har en mistanke om at delvis skyldes at fondet DBN Teknologi har gjort det så godt i mange år. Setter man sammen en portefølje av et globalt indeksfond og et teknologifond, vil man få en veldig stor andel teknologi i porteføljen. Dette er selvsagt helt greit hvis det er det man ønsker, men man må ikke glemme teknologidelen i det globale indeksfondet i denne sammenheng.

- En generell kritikk mot indeksfond er at de er blitt veldig populære og at det ukritisk stadig pumpes nye midler inn i verdens største selskaper. Jeg er så langt ikke bekymret for at dette vil bli et vesentlig problem, men det er veldig delte meninger om dette.

- Noe annet som ofte trekkes fram når man diskuterer indeksfond, er at mange anser dem som veldig kjedelige. Selv om jeg til dels kan være enig i dette, så er jeg usikker på om graden av «kjedelighet» er noe man bør legge så mye vekt på ved valg av strategi og investeringsprodukt.

- Hvis man er ute etter høyere avkastning enn det et globalt indeksfond gir, så trenger man ikke nødvendigvis å gå for et aktivt forvaltet fond eller enkeltaksjer. En bedre løsning for mange kan være å velge et globalt indeksfond, men å gire opp investeringen. Dette kan man for eksempel gjøre ved å øke boliglånet sitt. Her vil jeg likevel komme med en advarsel – å ha svært mye gjeld vil jeg absolutt ikke anbefale. Har du imidlertid god sikkerhet i egen bolig, og fint kan håndtere en renteøkningen med den inntekten du har, så kan det absolutt være greit å vurdere en oppgiring av porteføljen nå som renten er så lav.

- Hvis du har bestemt deg for å investere globalt, noe det jo finnes mange grunner til at man bør gjøre, så viser en undersøkelse som Forbrukerrådet har gjort at de aller fleste globale aktivt forvaltede fond ikke klarer å slå referanseindeksen på sikt. I valget mellom et indeksfond eller et aktivt forvaltet fond finnes det derfor ekstra gode grunner for å gå for et indeksfond når man ønsker å investere i et globalt fond.

- Hvis man er skeptisk til den amerikanske dominansen i fondet, så kan man ved å sette sammen en portefølje av flere ulike indeksfond oppnå en fordeling som er mer geografisk spredt, uten at årlig forvaltningshonorar øker nevneverdig. Man kan for eksempel velge å plassere 25 % i USA, 25 % i Europa, 25 % i Asia og 25 % i fremvoksende markeder. Da vil man få en god geografisk spredning, uten at alt for mye er plassert i ett enkelt land. Rebalanserer man årlig, kan dette være en helt grei strategi, men det er ikke gitt at avkastningen vil bli bedre enn i et globalt indeksfond på lang sikt. Vil i denne sammenheng minne om «home market bias»; du bør ha spesielle grunner for å plassere en stor andel av din portefølje i bittelille Norge.

- Fondet er ikke valutasikret. Dette fører til at fondet ikke bare vil svinge med verdens aksjemarkeder, men også med endringer i kronekursen. På lang sikt vil sannsynligvis valutakurssvingningene jevne seg mer eller mindre ut, men på kort sikt kan endringer i kronekursen ha veldig mye å si for verdiutviklingen på fondet. KLP har også en valutasikret utgave av det samme fondet, men dette har et noe høyere årlig forvaltningshonorar.

- Siden fondet primært investerer i store selskaper, kan man ved å plassere noe av porteføljen i et fond som investerer i mindre selskaper få en enda bedre diversifisering. Store og mindre selskaper vil over tid gi omtrent den samme avkastningen (i noen undersøkelser kommer mindre selskaper litt bedre ut), men på kort sikt kan det være store forskjeller i utviklingen. Noen perioder er det de store selskapene som gir best avkastning, mens det andre ganger er de mindre selskapene.

Konklusjon

Dersom du ønsker å gjøre det veldig enkelt og kun vil investere i ett enkelt fond, er globale indeksfond et godt valg, men som nevnt mener jeg at det er et enda bedre valg å velge et fond som dekker en større del av verden. Selv har jeg valgt fondet KLP Aksje Verden Indeks som «grunnmursfondet» i egen portefølje. Dette fondet har et litt høyere årlig forvaltningshonorar enn KLP Aksje Global Indeks V (0,25 % versus 0,18 % per år), men jeg syns det er verdt det, siden man med det første fondet får en langt bedre geografisk spredning.

Hvis du ønsker å ha en portefølje av flere fond, er det også gode grunner for at et globalt indeksfond skal være ett av dem. Et globalt indeksfond i en fondsportefølje vil bidra til å redusere totalkostnadene, og det kan også fungere som en «benchmark» som du kan sammenligne de andre fondene du har i porteføljen din med.

Permalink

mai 7, 2020 @ 12:35 pm

· Filed under Aksjemarkedet

Enkelte tradere og aktive investorer hevder eller antyder, direkte eller indirekte, at det nærmest er mer høyverdig å være aktiv framfor passiv i aksjemarkedet. Det er de aktive som gjør analyser og dermed bidrar til at markedet fungerer, det er de aktive som gjennom sine hyppige kjøp og salg bidrar mest til at markedet er likvid og de aktive er ikke gratispassasjerer, slik de som passivt investerer i indeksfond er. Men er dette en beskrivelse som stemmer med virkeligheten?

Mange får positive assosiasjoner når de hører at noen er «aktiv», og i mange sammenhenger er det jo gode grunner til det. Jeg blir imponert over 90-åringen som daglig går turer og som dermed må sies å være aktiv, og jeg syns alle dem som velger å bruke deler av fritiden sin til å mosjonere eller trene er litt mer fornuftige enn dem som kun velger å sitte på sofaen (jeg er ingen moralist, så jeg skal ikke påstå at de som trener er bedre mennesker, men jeg syns de er mer fornuftige enn sofagrisene). Når man investerer i aksjemarkedet, er det imidlertid slett ikke alltid slik at det lønner seg å være aktiv. Tvert imot, for mange vil det være slik at jo mer aktive de er, desto lavere avkastning klarer de å oppnå. Dette gjelder selvsagt ikke alle, for det finnes noen som klarer å generere høy avkastning med aktive strategier, men for mange vil det være slik at det ikke er noen fordel å være aktiv. Når det gjelder fysisk aktivitet, er utfordringen for mange at de må kjempe mot sin egen iboende latsabb. Når det gjelder aksjemarkedet, er utfordringen for mange at de må kjempe mot sin egen iboende utålmodighet og trang til å gjøre noe.

Argumentet om at det er de aktive som gjør at markedet fungerer, er både litt riktig og litt galt. Det er summen av alle aktører som utgjør markedet, og det er ikke mulig å være 100 % passiv. Selv en person som kun har en spareavtale i et indeksfond har jo gjort noen aktive valg. Dessuten er det globale aksjemarkedet så stort at de aller fleste av oss er tilnærmet ubetydelige. Hvis jeg plutselig skulle finne på at jeg vil selge alle mine fondsandeler, som har en samlet verdi på i overkant av fire millioner kroner, så betyr dette ingenting i den store sammenheng. Transaksjoner som når Buffet kjøpte flere prosent av Apple-aksjene kan bety litt, men jeg vil tro at de fleste av dere som leser dette aldri vil komme i en posisjon der dette er noe å bekymre seg over. Og argumenter av typen «hvis alle investerte i indeksfond, ville ikke markedet fungere» er ganske tullete, for det er totalt urealistisk at vi noen gang vil komme i en slik situasjon.

Du bør på ingen måte ha dårlig samvittighet hvis du har valgt å forholde deg relativt passivt til aksjemarkedet, og du bør for all del ikke høre på alle dem som har en eller annen interesse av at du skal bli mer aktiv. For mange vil en passiv tilnærming være det beste og mest rasjonelle valget.

Permalink

april 28, 2020 @ 9:36 am

· Filed under Aksjemarkedet

Du har sikkert hørt at du ikke bør prøve på å time markedet, for det klarer selv ikke de profesjonelle å gjøre. Du har kanskje også sett beregninger som viser at selv om du kjøper og selger på lite gunstige tidspunkt, så har ikke dette all verden å si for den totale avkastningen. Men hva om vi prøver å argumentere for markedstiming (ofte er det jo slik at man kan vinkle tall og statistikk slik at man får akkurat den konklusjonen man ønsker, noe som er en gave for bekreftelsestendensen). Hvor mye meravkastning kunne du for eksempel ha oppnådd hvis du hver nyttårsaften fikk en sms fra en mystisk avsender der det sto nøyaktig hvordan S&P 500 ville utvikle seg det kommende året, slik at du kunne være inne i markedet kun de årene det gikk oppover?

I tabellen nedenfor framgår årlig avkastning for den brede amerikanske indeksen S&P 500 for de siste 30 årene.

Hadde du investert kr 100 000 ved starten av 1990, ville du ha hatt kr 914 000 ved utgangen av 2019, noe som tilsvarer en annualisert avkastning på 11,7 %. Dette er en relativt god avkastning, særlig når man tenker på at det blant annet var en dot.com.-boble som sprakk og en global finanskrise i perioden. Hvor mye ville du har sittet igjen med hvis du solgte deg ut før hvert år det gikk nedover, og heller satte pengene i banken til 1 % rente de årene (vi ser her bort ifra den ekstraavkastningen det ville ha gitt dersom du hadde hatt muligheten til å shorte)? Da ville du ha endt opp med kr 3 316 000, noe som tilsvarer en annualisert avkastning på 18,8 %. Som du ser, så er forskjellen på 11,7 % og 18,8 % årlig avkastning betydelig når der er snakk om en så lang periode. Matematisk sett er det derfor ingen tvil om at dersom du hadde hatt en god metodikk for å time markedet, så kunne du ha knust indeksen ved å bruke den.

Poenget mitt med denne regneøvelsen er å vise at det ikke bare er småpenger å hente på å time markedet, gitt at du faktisk klarer å gjøre det. I teorien har det mye for seg. Utfordringen er selvsagt at det er utrolig vanskelig å faktisk klare å skape meravkastning ved å time markedet i praksis. Det er mange grunner dette, blant annet:

- Markedet overreagerer gjerne i begge retninger, men ikke alltid.

- Markedet går ofte raskt opp igjen etter en kraftig nedgang, men ikke alltid.

- Markedet ligger som regel i forkant av realøkonomien, men det kan også ta veldig feil i sine antagelser.

- Tekniske timingsignaler (for eksempel bruk av glidende gjennomsnitt) kutter gjerne så mye av både topper og bunner at vinningen går opp i spinningen.

- Mange har et helt urealistisk syn på hvor mye det går an å si om framtiden ved å studere fortiden. Historiske ekstremgrenser trenger slett ikke være framtidens ekstremgrenser, og ofte opererer man med gjennomsnittstall der det er så stor variasjon i de bakenforliggende tallene at gjennomsnittet sier absolutt ingenting.

- Å følge en aktiv timingstrategi over tid vil gjerne kreve sterk selvdisiplin, noe de færreste av oss har.

Konklusjonen min må bli at dersom du faktisk klarer å time markedet, så bør du absolutt gjøre det. Potensialet er veldig stort. Men, som jeg har sagt mange ganger før, men ser behov for å gjenta i denne sammenheng – i jakten på meravkastning, ender de fleste opp med mindreavkastning.

Permalink

februar 25, 2020 @ 12:02 pm

· Filed under Aksjemarkedet, Diverse, Uncategorized

Jeg har flere ganger fått spørsmål om hvorfor jeg kun har to aksjefond i min portefølje. Jeg har over fire millioner kroner i aksjefond nå, men syns likevel det er tilstrekkelig med kun to fond, og i dette innlegget skal jeg begrunne dette valget.

Antall underliggende aksjer sier mye mer om den totale diversifiseringen enn antall fond

De to fondene jeg har valgt å ha i min portefølje er begge fond som investerer i hundrevis av ulike aksjer i mange ulike land. Jeg er derfor godt diversifisert. Hadde jeg hatt to mer spissede fond – for eksempel fond som kun investerer i (små) enkeltland eller i enkeltbransjer, hadde selvsagt diversifiseringen vært langt mindre. Jeg mener antall fond i seg selv sier veldig lite om diversifisering, og at det først og fremst er antall underliggende aksjer, og hvor spredt disse er på land, bransjer osv., som betyr noe.

Jeg er veldig langsiktig og ønsker ikke å gjøre hyppige endringer i porteføljen

Jeg har en relativt passiv strategi, og ønsker ikke å gjøre hyppige endringer i porteføljen min. Det mest «aktive» med min strategi er at jeg har en stor overvekt i fremvoksende markeder, men dette er en overvekt jeg har tenkt å ha i mange år framover, og er altså ikke en kortsiktig taktisk allokering.

Mange ulike aktivt forvaltede fond blir fort et dyrt indeksfond

Mange har tro på så mye rart – de har tro på tech, de har tro på Norden, de har tro på fremvoksende markeder, de har tro på Europa, de har tro på grønne aksjer… Greit nok det, men hvis du kjøper et aktivt forvaltet fond for hver ting du har tro på, vil du med stor sannsynlighet ende opp med en portefølje som i praksis vil være et veldig dyrt indeksfond. Jeg har ingenting imot å investere i noe man har spesielt tro på, eller å ha en fokusert portefølje, men å satse litt på veldig mange forskjellige ting gir lite mening. Da er som regel billige indeksfond en bedre løsning.

Jeg ønsker samsvar mellom liv og lære

Dette høres kanskje ut som en selvfølge, men jeg vet om mange som investerer annerledes enn det de vil anbefale andre å gjøre. I noen tilfeller gir dette mening. Er du dritsmart, leser årsrapporter og bøker ti timer per dag og heter Warren Buffett, så kan du anbefale indeksfond for folk flest, men investere annerledes selv. Men dersom du er en gjennomsnittlig hobbyinvestor, er det lite sannsynlig at du på sikt vil klare å gruse markedet, og da bør du ta hensyn til det når du velger din investeringsstrategi. Hvis ditt «grunnsyn» er at aktiv forvaltning har lite for seg og at det å skape meravkastning på sikt ved å time markedet nærmest er umulig, bør du investere i tråd med dette grunnsynet, og ikke balle deg inn i noe komplisert som du egentlig (hvis du tenker deg godt om) ikke har tro på selv.

Permalink

september 25, 2019 @ 1:30 pm

· Filed under Aksjemarkedet

I helgen beskjærte jeg bærbuskene i hagen. Jeg fjernet en del av de største og eldste greinene, slik at vekstforholdene for nye greiner blir bedre. Når jeg jobber i hagen begynner tankene å spinne, og jeg begynte å tenke på at det å beskjære bærbusker er litt som å pleie en aksjeportefølje – selg aksjer som har steget bra og som ikke har noe stort potensiale igjen i seg, og kjøp aksjer i yngre selskaper som viser god vekst. Høres jo ut som en god strategi, ikke sant? Jeg følte meg som en stor investeringsfilosof der jeg kuttet friskt med hagesaksa.

Litt senere kom jeg imidlertid på at indeksfond, som jo slår de fleste aktivt forvaltede fond og porteføljer av enkeltaksjer over tid, slett ikke fungerer på denne måten. Investerer man i indeksfond, vil man jo til enhver tid investere mest i de selskapene som har vokst mest og som derfor har høyest børsverdi. Hmmm, kanskje jeg ikke var noen stor investeringsfilosof likevel?

Da jeg fikk hagearbeidet og mine sammenligninger litt på avstand, slo det meg hva som hadde skjedd her. Vi mennesker er veldig flinke til å bruke metaforer og til å sammenligne ulike ting. Det kan være nyttig og underholdende det, men det betyr ikke at sammenligningene alltid er så veldig gode. De fleste områder har sine helt særegne kjennetegn, så en sammenligning vil aldri bli 100 % korrekt. Kanskje passer sammenligningen bare 80 %, og da er det fortsatt 20 % igjen som det kan være veldig viktig å ta høyde for.

Konklusjonen må bli at dersom man skal bli knallgod til å investere i aksjemarkedet, så bør man bruke mest tid på å studere nettopp aksjemarkedet. Å ta en omvei via bærbuskene i hagen er sannsynligvis ikke noen spesielt fruktbar vei.

Permalink

august 5, 2019 @ 8:31 am

· Filed under Aksjemarkedet

I forrige uke var jeg på en sykkeltur, hvor blant annet naboens fireåring var med. Han er flink til å håndtere sykkelen, og sykler uten støttehjul, men som de fleste andre barn fester han blikket rett foran forhjulet på sykkelen. Mine tre barn gjorde akkurat det samme da de lærte å sykle, og jeg terpet på at de måtte løfte blikket.

En lignende tendens ser vi i aksjemarkedet. Nybegynnere fokuserer på daglige nyheter, i stedet for å tenke langsiktig og se langt fram. Dette kan få store negative konsekvenser for den avkastningen man klarer å oppnå. Løfter man hodet og tenker langsiktig, blir det som regel enklere å opptre rasjonelt og det blir færre transaksjoner.

Kortsiktige data og nyheter som ikke har noen betydning for strategien din, kalles ofte for «støy». Og støy er det vanvittig mye av. For meg, som investerer langsiktig i indeksfond, er det aller meste av data og nyheter å anse som støy. Valutakursfall i Kina, siste nytt om handelskrigen, nye tweets fra Trump, børsfall i USA siste uke, nye aksjeanbefalinger fra Hermanrud, Spetalan advarer mot bobletendenser i enkelte sektorer osv. – alt dette er å anse som støy i min strategi.

De fleste barn lærer seg etter hvert at de gjør lurt i å se langt fram når de sykler. Dette gjelder ikke i samme grad i aksjemarkedet, for der er det mange som aldri blir noe mer enn «nybegynnere». Selv blant de profesjonelle ser jeg ofte denne tendensen – de sier at det er viktig å tenke langsiktig, men henger seg likevel opp i siste dagers hendelser når de kommenterer og gir råd.

Det er to hovedutfordringer med støy. For det første så er den rundt oss hele tiden. For det andre så vil den ofte påvirke oss mer enn vi tror, selv om vi prøver å overse den. Det blir litt som å bo i et hus tett inntil en motorvei. Du kan prøve å ikke la deg påvirke av støyen, og etter hvert venner du deg kanskje til den, men den er der likevel, og kan på sikt påvirke helsen din i negativ retning. I aksjemarkedet går det kanskje ikke ut over helsen din, men avkastningen tar skade av all støyen.

Jeg har ingen mirakelkur, men mitt beste råd er å slutte å bruke mye tid på nyheter og å skru av alt av pushvarslinger på mobilen. Målet er kanskje ikke å fjerne alt av støy, men du gjør lurt i å ha et bevisst forhold til dette.

Permalink

november 25, 2016 @ 9:08 am

· Filed under Aksjehelter, Aksjemarkedet

Hvem er Meb Faber?

Meb Faber ble født i 1977, og er derfor den klart yngste av de av mine aksjehelter som fortsatt lever. Faber er en av grunnleggerne av Cambria Investment Management, hvor han arbeider som Chief Investment Officer.

Hvor kan du lære om Meb Faber?

Faber har skrevet fem relativt kortfattede bøker. Jeg har lest Global asset allocation, som jeg absolutt vil anbefale. For øvrig finnes det veldig mye stoff av Faber helt gratis tilgjengelig på nettet:

- Han har skrevet en rekke «white papers«. Disse er i omfang en mellomting mellom lange blogginnlegg og korte e-bøker.

- På nettsiden hans ligger det ute et svært stort antall blogginnlegg.

- Han har en egen podcast med navn The Meb Faber show. Dette er en av de podcastene jeg selv følger for å øke min investeringskompetanse.

Hva jeg selv har lært av Meb Faber?

Her er tre ting jeg vil framheve som jeg har lært av Meb Faber:

- Den beste strategien er den du klarer å holde deg til. Faber understreker ofte at vi mennesker er lite flinke til å holde oss til en bestemt strategi over en lengre periode. De fleste av oss har en trang til å stadig endre på ting, og dette gjør at vi ikke klarer å hente ut det langsiktige potensialet som ligger i mange strategier. Det er for eksempel lett å la seg imponere av den meravkastningen Warren Buffett har klart å skape over mange tiår, men de fleste av oss har ikke den tålmodigheten som kreves for å lykkes med en slik strategi som han bruker.

- Gjennomsnittstall gjelder kun på veldig lang sikt. Etablerte sannheter som at aksjer gir høyere avkastning enn obligasjoner, at verdiaksjer er noe bedre enn vekstaksjer og så videre stemmer ofte på veldig lang sikt, men det kan være lange perioder der slike sannheter ikke gjelder. Visste du for eksempel at det har vært flere perioder på veldig mange år der obligasjoner har vært et langt bedre valg enn aksjer? Eller at Warren Buffett har tapt mot indeksen mange år på rad flere ganger? At et aktivt fond med et avgrenset mandat har tapt mot indeksen siste fem eller ti år trenger derfor ikke å bety at forvalteren har mistet den teften han eller hun engang hadde. Det kan like gjerne være at den strategien som fondet bruker ikke har gitt noen særlig muligheter for meravkastning i den gitte perioden.

- Invester globalt. Veldig mange som investerer har en «home country bias», altså at de har en for stor andel av sin portefølje plassert i det landet de bor og jobber i. Dette gjelder særlig i små land som Norge. Hvis du bor i, har lån i og arbeider i Norge, er allerede mye av din personlige økonomi knyttet til forhold ved norsk økonomi. Du vil da ta unødig risiko hvis du i tillegg velger å plassere sparepengene dine i et norsk aksjefond, framfor et globalt et. Dette er helt greit hvis du gjør det bevisst, men mange nordmenn har helt tankeløst plassert en stor andel av porteføljen sin i norske aksjer.

Meb Faber er ikke en finanskjendis, slik som de fleste av mine andre aksjehelter. Jeg var derfor litt i tvil om jeg i det hele tatt skulle ta han med på listen over mine aksjehelter. Men som jeg skrev i det første innlegget i denne serien, så har jeg lagt mest vekt på å finne helter som jeg har lært noe nyttig fra, og Faber er den av mine aksjehelter som jeg har lært aller mest av det siste året. Hans fokus på å tenke globalt, helhetlig og langsiktig skiller han på mange måter fra de fleste andre jeg har skrevet om i denne serien, og nettopp dette gjør at jeg syns han klart fortjener en plass på listen over mine aksjehelter.

Permalink

Next entries » ·

« Previous entries