Author Archive

mars 14, 2022 @ 11:08 am

· Filed under Aksjemarkedet

I min levetid, som nå er på over 40 år, har det ikke vært fritt for kriser i verden. Det har vært mange kriger, sultkatastrofer, pandemier og terrorangrep. Alt dette er forferdelige hendelser, og da selvsagt spesielt for dem som rammes direkte. Som investor har jeg mange ganger følt på kroppen at denne gangen er det så ille at det vil ta veldig lang tid for verden å reise seg igjen, men gang på gang har jeg blitt overrasket over hvor kortvarig nedgangen er i finansmarkedene. Hva er det som gjør at finansmarkedene ofte kommer styrket ut av slike hendelser på sikt? Jeg ser spesielt tre grunner til dette.

- Næringslivet blir mer innovativt når salget svikter. En bedrift som har produkter som selger godt har ikke noen incentiver for å endre seg vesentlig. Man kan flikke litt på rutiner og prosesser, for eksempel ved mer utstrakt digitalisering, men så lenge produktene selger godt, er grunnmuren solid. Når kriser inntreffer og salget svikter derimot, må man mobilisere alle krefter og bli mer innovativ for å overleve. Dette gjelder på alle nivå, helt ned til det enkelte individ. Tenk deg at du etter mange år med fast jobb plutselig mister jobben og må ta en ny jobb der du tjener vesentlig mindre. I den gamle jobben ble du kanskje litt «feit og lat» og la til deg bedagelige vaner. Nå når du skal leve på vesentlig mindre, blir du nødt til å bli langt mer kreativ for å få kronene til å strekke til. De samme mekanismene og den samme dynamikken gjelder også for bedrifter og nasjoner.

- Offentlig stimuli. For sterke svingninger i markedene har store negative ringvirkninger, så ofte vil det bli lansert diverse stimulipakker eller redningspakker når store kriser inntreffer. Marshallhjelpen etter andre verdenskrig, de kvantitative lettelsene etter finanskrisen og en rekke krisepakker som en følge av koronapandemien er noen velkjente eksempler på dette. Slike redningspakker virker og kan i beste fall føre til nye bedrifter og forretningsmodeller, selv om prisen å betale kan være diverse uheldige bieffekter (det kan argumenteres for at for store og langvarige stimulipakker kan ødelegge de «naturlige» mekanismene som bør få virke i et kapitalistisk system).

- De svakeste går konkurs. Selv om offentlige redningspakker kan redde mange bedrifter, så vil det som regel være slik at en rekke bedrifter går konkurs når store kriser inntreffer. Det er imidlertid ikke helt tilfeldig hvilke bedrifter som går konkurs. Bedrifter med mye gjeld og gammeldagse forretningsmodeller og produkter vil som regel være de som ryker først, og selv om dette opplagt kan være svært vanskelige for de bedriftene det gjelder og deres ansatte, er det fra et rent kapitalistisk ståsted også bra at slike bedrifter «lukes ut».

Akkurat nå opplever mange verden som spesielt kaotisk. Mange land er fortsatt sterkt preget av koronapandemien og krigen i Ukraina viser hvor mye elendighet mektige statsledere kan sette i gang. Historien viser imidlertid at verden vil reise seg igjen etter at disse krisene er over. Det finnes ingen garantier for at det vi gjelde denne gangen også, men jeg er i hvert fall optimistisk på verdens vegne og gjør ingen endringer i porteføljen min som en følge av disse krisene.

Permalink

mars 9, 2022 @ 10:57 am

· Filed under Aksjemarkedet

For noen dager siden ble jeg gjort oppmerksom på en artikkel på nettsiden Wolf Street som konkluderer med at buy and hold ikke er en god strategi. Siden jeg i mange år har frontet nettopp en buy and hold tilnærming til markedet, føler jeg behov for å komme med noen motargumenter mot innholdet i denne artikkelen.

Jeg kan ikke se at det er noen direkte faktafeil i artikkelen. Problemet mitt med den er heller at den er for enkel og at den trekker ting litt ut av sammenheng. Her er noen argumenter for hvorfor jeg mener dette:

- Grafene i artikkelen viser utviklingen for indekser som ikke inkluderer utbytte. Historisk sett har utbytte utgjort en ikke ubetydelig andel av den samlede avkastningen man lett kan oppnå i aksjemarkedet, så det å bruke indekser som ikke inkluderer utbytte gir derfor et mangelfullt bilde av virkeligheten.

- Artikkelen er et godt eksempel på kirskebærplukking. Dersom man bruker tall for enkeltland og velger tidsperioden selv, kan man finne «bevis» for enhver «sannhet» om markedet. Andre land og andre tidsperioder kunne ha gitt en helt annen konklusjon enn den som blir trukket i artikkelen.

- Det finnes ikke én enkelt strategi som til enhver tid er den beste i markedet. Hadde det eksistert en slik strategi, hadde sannsynligvis de fleste brukt den. At buy and hold ikke fungerer bra i perioder er derfor helt som forventet, og bør ikke komme som noen overraskelse.

- Aksjemarkedet er et marked for risikokapital. Historisk og forventet avkastning er god, men det ligger i begrepet risiko at det ikke finnes noen garantier. At indeksene i perioder beveger seg sidelengs eller nedover er derfor også som forventet.

- Utviklingen til en indeks fra et tidspunkt til et annet er interessant nok, men i praksis er det som regel ikke den avkastningen man selv oppnår på porteføljen sin. De fleste privatpersoner kjøper seg opp over mange år og selger seg kanskje også ut over mange år, og da kan den samlede avkastningen bli en helt annen enn indeksens. Ofte vil det være minitrender inne i de mer langsiktige trendene som kan påvirke den samlede avkastningen ganske mye.

- Hva er alternativet? Hvis man hadde hatt tilgang til en glasskule og dermed kunne time markedet perfekt, hadde man selvsagt kunne knust indeksen med veldig god margin. Da kunne man kjøpt på hver bunn og solgt på hver topp, og siden det ligger i markedets natur at det svinger kraftig, hadde man oppnådd en eventyrlig avkastning. Problemet er at det i praksis er svært vanskelig å time markedet. Svingningene er mye mer vilkårlige og vanskeligere å forutse enn det mange skal ha det til, så det å skape meravkastning ved å prøve å time markedet er slett ingen enkel sak.

Jeg mener fortsatt at buy and hold kan være en utmerket strategi, gitt at man har en lang tidshorisont, både kjøper seg opp og selger seg ut over mange år, sprer porteføljen på mange land i ulike verdensdeler og at man klarer å holde hodet kaldt når det svinger som verst. Det er ingen strategi for den som er ute etter å doble størrelsen på porteføljen på kort tid, men sannsynligvis den beste strategien for alle dem som ønsker å gjøre det billig og enkelt.

Permalink

mars 1, 2022 @ 8:59 am

· Filed under 2022

Februar ble den tredje måneden på rad med nedgang. Nedgangen i februar isolert sett var riktignok bare på kr 29 711, men samlet sett har nedgangen siden slutten av november vært på nesten en halv million. Strategien min er buy and hold, og jeg har vært igjennom store verdisvingninger før, så jeg lar meg ikke stresse av dette.

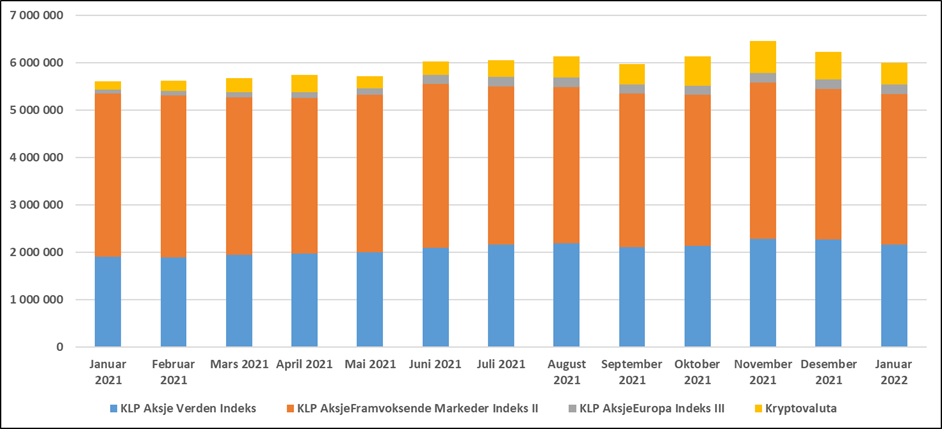

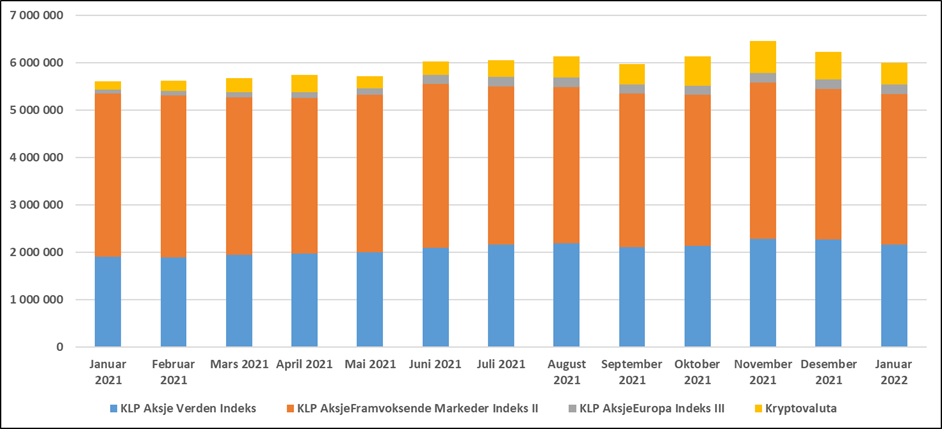

Utviklingen siden starten av 2021 framgår av grafen nedenfor.

Permalink

februar 22, 2022 @ 9:56 am

· Filed under Diverse

Alt var bedre før, golden age thinking og nostalgia. Mange har en tendens til å innbille seg at ting var bedre før. Før var politikerne skikkelige folk, før var det ikke så mye dritt på tv, før kunne man stole på det som sto i avisene og så videre. Tendensen gjelder også de litt mer nære ting – eldre arbeidstakere snakker om at før omorganiseringene og alle de nye datasystemene snakker folk mer med hverandre og det var mer trivsel på jobben. Og aksjeanalytikere snakker om at det nå er vanskelig å forstå seg på markedene, mens det tidligere var logiske sammenhenger som passet inn de i modellene de hadde brukt lang tid på å lære seg.

Noe var selvsagt bedre før, og noen hadde det bedre for ti år siden enn de har i dag, men jevnt over er det hjernen vår som driver med lurendreierier når vi tenker slik. Vi husker det som fungerte og det som var fint, og glemmer i stor grad alt det andre. Når vi står midt oppe i noe styrer vi med alle småproblemer og vanskeligheter, men disse glemmer vi i stor grad når vi skal se tilbake på det som skjedde. Sydenturen da ungene var små var egentlig en ganske kaotisk og lite avslappende tur, men mange år senere tenker man tilbake på turen som en av de beste feriene man har vært på. I tillegg hjelper det selvsagt på at de bildene man har fra turen viser de få øyeblikkene da alle var smilene, glade og fornøyde.

Vi går også i en litt tilsvarende felle når vi tenker framover. Når ungene er ferdige i barnehagen, da skal jeg endelig få tid til å trene. Når jeg er ferdig med det pokkers prosjektet på jobb, da skal jeg slutte å spise junk food som overtidsmat tre kvelder i uken. Når vi endelig blir ferdig med å pusse opp huset, da skal jeg ta den utdanningen jeg trenger for å komme meg videre i karrieren min.

Når vi tenker framover på alt vi skal få gjort, har vi lett for å tenke at alt blir som det er per i dag, unntatt den ene tingen som gjør at vi ikke får gjort det vi ønsker allerede i dag. Men det er ikke slik verden fungerer. Når vi blir ferdige med en fase eller utfordring, dukker det som regel noe nytt opp for å ta den ledige plassen. Når man for eksempel er ferdig med å ha unger i barnehagen og de etter hvert går til og fra skolen selv, opplever mange at man får litt roligere morgener og ettermiddager i huset. Men alt annet blir likevel ikke som før. Plutselig begynner ungene på ulike fritidsaktiviteter, som gjør at timene mellom middag og leggetid, som med barnehagebarn kan være ganske rolige, plutselig blir fryktelig hektisk. Alt i alt blir ikke døgnet noe mindre hektisk likevel.

Hjernens lurendreierier er det ikke så lett å få gjort noe med, annet enn å være klar over at vi hele tiden blir lurt på denne måten. Et tips i denne sammenheng kan være at dersom det er noe du syns er viktig og ønsker å få gjort eller brukt tid på, så bør du ikke utsette det. Det er lite sannsynlig at du vil få masse ledig tid til rådighet neste uke eller neste år, så du gjør lurt i å rydde tid til det allerede i dag, selv om det bare er snakk om noen få minutter hver dag. Ønsker du å være en person som holder seg i form, sett av tid til trening allerede nå. Ønsker du å være en person med høy kompetanse, sett av tid til å lese bøker allerede nå.

Permalink

februar 16, 2022 @ 3:21 pm

· Filed under Diverse

For noen uker siden gikk en god kollega av meg av med pensjon. I tillegg til å være en god kollega, var han også en studie i menneskelig adferd og biaser, for på det området var han ekstremt «menneskelig». Her er ti ting som karakteriserte min gode kollega:

1. Bekreftelsestendens

Min kollega silte ut informasjon som bekreftet det han allerede hadde bestemt seg for at var sannheten, og så bort ifra all informasjon som tydet på at han tok feil.

2. Logisk i ettertid

Min kollega fortalte ofte om at han hadde sett noe komme, men først etter at det hadde skjedd.

3. Glorieeffekten

Min kollega hadde noen favoritter blant kjendiser og internt i organisasjonen, og de så han på som ufeilbarlige supermennesker. Han hadde imidlertid også noen han slett ikke likte, og de kunne han ikke se noe positivt med.

4. Egne og andres resultater

Når min kollega fikk til noe bra, var det alltid pga. at han selv hadde stått på og vært flink. Når andre fikk til noe bra, mente han ofte at forklaringen var flaks og tilfeldigheter.

5. Sannsynlighetsregning

Min kollega tok aldri noe særlig hensyn til hvor sannsynlig noe var, men lot seg veldig prege av dagsaktuelle hendelser. Jeg husker for eksempel at det for noen tilbake styrtet et fly. Da nektet min kollega å sette seg i et fly på mange uker. At flyulykken skjedde i Sør-Amerika og at det var helt spesielle årsaker til at den skjedde, hadde ingen betydning for han.

6. Overdreven selvtillit

Min kollega mente helt oppriktig at han var en langt bedre kokk og sjåfør enn gjennomsnittspersonen. Jeg satt på hos han et par ganger, og spise også middag hjemme hos han noen ganger, og vil vel si at han var ganske gjennomsnittlig av seg på begge disse områdene.

7. Mønster og sammenhenger

Min kollega var en ivrig «hobbydetektiv» og så mønster og sammenhenger i det meste.

8. Konspiratorisk tankegang

Når min kollega en sjelden gang fikk kritikk eller motgang, kom han ofte fram til at det måtte være del av en større plan og at det var krefter som jobbet mot han.

9. Generalisering

Min kollega var i utgangspunktet ganske snill av seg, men han kunne også komme med uttalelser som ikke akkurat kunne sies å være politisk korrekte. Alle SV-politikere var slik og slik, alle fra Spania var slik og slik og alle advokater var slik og slik. Tilhørte du en gruppe med noen tullete stereotypiske kjennetegn, var det ingen åpning for individuelle forskjeller.

10. Anekdotiske bevis

Min kollega la mye mer vekt på anekdotiske bevis enn på forskning. Han var også veldig fornøyd med seg selv når han kunne komme med «bevis» på at forskning måtte være feil, for eksempel når han stadig snakket om at han kunne drikke kaffe rett før han la seg og likevel sove godt.

Hva jeg lærte av min kollega

Jeg og min kollega jobbet sammen i mange år, og det er særlig to ting jeg lærte av han. Det ene er det jeg allerede har skrevet om, nemlig menneskelig adferd og biaser. Jeg leste om teorien i bøkene til Kahneman og andre, men fikk ved å observere min kollega se i praksis hvor reelt dette er (det er opplagt enklere å se dette hos andre enn hos seg selv). Det andre jeg lærte var at det å pirke på slike ting ikke gjør deg særlig populær. Min kollega var veldig godt likt og han var virkelig en god kollega. Dette var nok delvis pga. at han var så ekstremt «menneskelig», som jo er en egenskap som mange setter pris på. Jeg klarer på ingen måte å være så menneskelig som min kollega var, men jeg prøver i hvert fall ikke å pirke på andre når de begår typiske tankefeil, for det kommer det som regel ikke noe godt ut av.

Permalink

februar 15, 2022 @ 10:27 am

· Filed under Aksjemarkedet

Som langsiktig indeksinvestor har jeg ikke for vane å gjøre hyppige endringer i porteføljen min. Nå har jeg imidlertid bestemt meg for å gjøre noen justeringer.

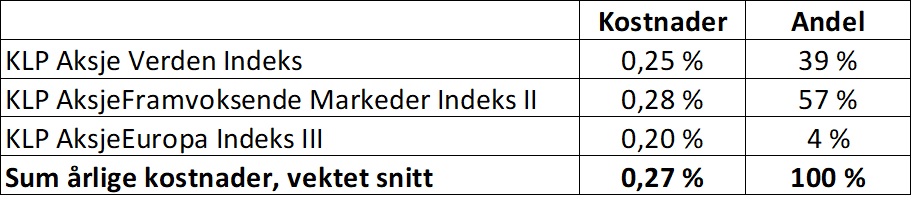

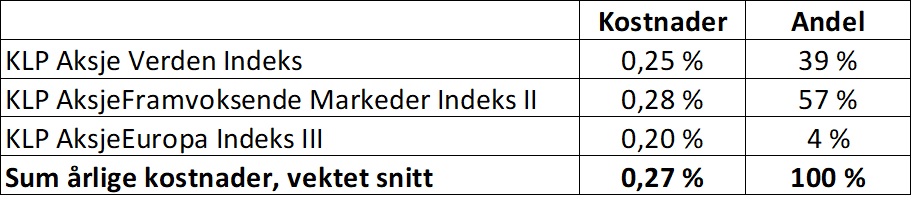

Aksjeporteføljen min består ved utgangen av januar av tre indeksfond, med følgende vekting (kostnader hos SBanken):

Jeg er rimelig komfortabel med denne porteføljen, men ser at den har et visst forbedringspotensiale når det gjelder mine overordnede prinsipper:

- Porteføljen skal ha lave årlige kostnader.

- Porteføljen skal være godt spredt på mange ulike land og selskaper. Jeg ønsker ikke en for stor andel i verken USA eller Kina, og heller ikke for mye i de amerikanske teknologikjempene.

For bedre å ivareta mine overordnede prinsipper, har jeg kommet fram til at jeg ønsker følgende porteføljesammensetning:

Dette er på ingen måte noen radikal endring av porteføljen min, men vil innebære at jeg vekter meg noe ned i fremvoksende markeder og at jeg tar inn et small cap-fond (mindre selskaper) i porteføljen. Porteføljen vil etter dette bli mer diversifisert og kostnadene vil bli noe lavere.

Permalink

januar 31, 2022 @ 2:44 pm

· Filed under 2022

Januar har vært en ruglete måned, med nedgang i både aksje- og kryptovalutamarkedet. Min netto finansformue falt med kr 235 178, til totalt kr 5 993 697.

Å tape godt over kr 200 000 på en måned er selvsagt ikke noe morsomt, men jeg kjører buy and hold, og da må man regne med slike svingninger. Det viktigste når slikt skjer er å holde hodet kaldt og å ikke gjøre noe impulsivt. Jeg har opplevd slike svingninger flere ganger tidligere og sover godt om natta.

Utviklingen siden starten av 2021 framgår av grafen nedenfor.

Permalink

januar 30, 2022 @ 7:21 pm

· Filed under Aksjemarkedet, Uncategorized

For en tid tilbake hørte jeg en podcast med en profilert finansprofil. Han sammenlignet det å velge aktivt forvaltede fond med det å satse på vinnerne i idrett. Poenget hans var altså at dersom man satser på en idrettsutøver som historisk sett har vunnet mange gull, så er sannsynligheten for å vinne veddemålet mye større enn dersom man satser på en som ikke har noen resultater å vise til, og at dette var direkte overførbart til det å velge aktivt forvaltede fond.

Selv om dette høres smart og intuitivt riktig ut, så er sammenligningen helt på jordet. Utallige undersøkelser viser at historiske resultater sier svært lite om framtidige resultater i aksjemarkedet. At et aksjefond vant gull i fjor er derfor på ingen måte noen garanti for at det vil vinne gull også i år. Ikke bare finnes det ingen garanti, sannsynligheten for at et fond vil vinne gull flere år på rad er svært, svært liten. Sannsynligvis så liten at du som en ekte smart person ikke bør ta veddemålet.

Den kjente finansprofilen gikk i en vanlig tankefelle, nemlig at han forholder seg til verden slik han syns den burde fungere, og ikke slik den faktisk fungerer. En person som har sluttet å forholde seg til fakta og forskning, og som forholder seg til verden slik han syns den burde fungere, bør man ikke ha noe særlig tillit til. En slik person har gjerne åpnet døra til å tro på mye rart av innbilte sannheter, og vil ofte med tiden bevege seg lenger og lenger bort ifra den virkelige verden. Nå er det riktignok slik at forskning på mange måter mer bør anses som en prosess og i mindre grad noe som kommer fram til absolutte fasitsvar, men på mange områder har likevel forskningen kommet langt og kan si oss ganske mye om hvordan verden faktisk fungerer. Så finnes det også på de fleste fagområder noen få sære forskere som er helt på kollisjonskurs med det som er konsensus innenfor fagfeltet. Dette ser vi tydelig på områder som klima og kosthold. De aller fleste forskere, sannsynligvis over 90 %, mener at klimaendringene i stor grad er menneskeskapte og at vi er nødt til å endre adferd for å unngå store framtidige katastrofer. Men det finnes fortsatt noen forskere som påstår at det er for eksempel sola som skaper klimaendringene, og at vi derfor trygt bare kan fortsette som før. Når det gjelder kosthold, mener de aller fleste forskere at det å spise variert og innta mye frukt og grønnsaker er det beste for helsa. Men det finnes også noen forskere som mener at man bør unngå frukt og stort sett spise ting som nesten bare inneholder protein og fett.

En sjelden gang viser det seg at flertallet av forskerne tar feil, og at det var det sære mindretallet som faktisk hadde rett. Men dette er unntaket, og det at det finnes unntak bør ikke være nok til at du velger å høre på særingene. At du selv har anekdotiske «bevis» på at særingene har rett bør heller ikke vært nok til at du velger å høre på dem.

I finans er det veldig mye tro, håp og kjærlighet. Som en rasjonell person bør du imidlertid ikke basere dine beslutninger på tro, håp og kjærlighet. Vær litt skeptisk til alt og alle, men ikke hør for mye på de med sære meninger. Mange liker følelsen av å gå imot flertallet og å skille seg fra «røkla», men du bør neppe jakte på den følelsen. Forhold deg til verden slik den faktisk fungerer, ikke slik den burde fungere.

Permalink

januar 21, 2022 @ 2:19 pm

· Filed under Aksjemarkedet

For mange år tilbake bestemte jeg meg for at jeg skulle gi opp aktivt forvaltede fond og heller gå for indeksfond. Årsaken til dette var at jeg så at de aktivt forvaltede fondene jeg hadde i porteføljen min ofte tapte mot indeks på lang sikt. I tillegg var de langt dyrere enn indeksfondene. Jeg fikk rett og slett ikke det jeg trodde jeg betalte for.

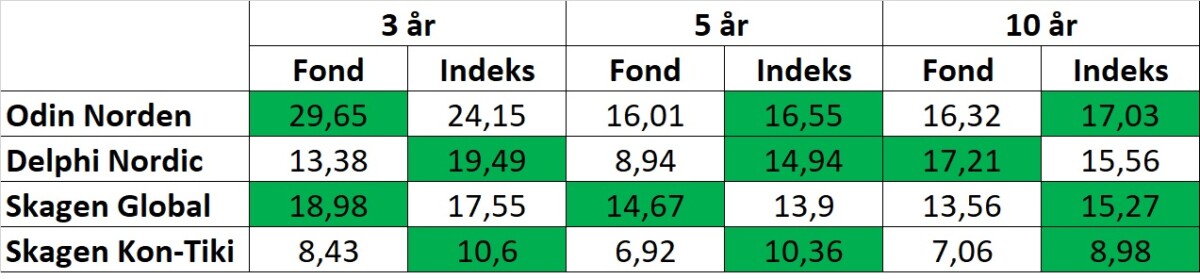

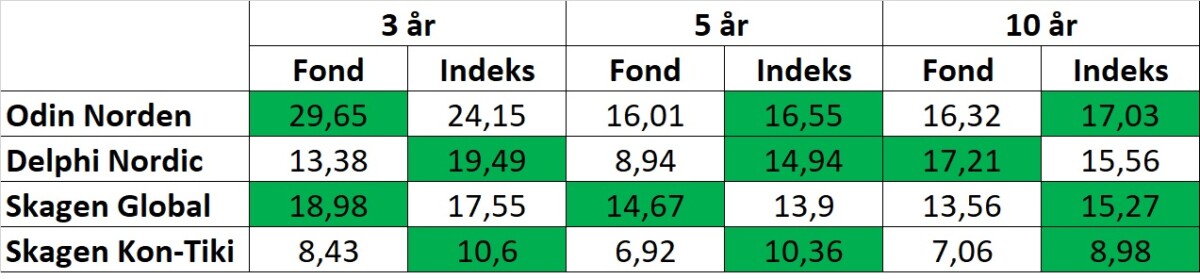

I går hørte jeg en podcast med finansnestor Jan Petter Sissener. Han har vært i markedet i over 40 år og er absolutt verdt å høre på. Unntaket er når han begynner å snakke ned indeksfond, for da henger ikke det han sier på greip lenger. Jeg ble likevel litt trigget av det han fabulerte om, og spurte meg selv spørsmålet «hvordan hadde det gått hvis jeg ikke hadde gitt opp aktivt forvaltede fond». Jeg har derfor tatt en sjekk av hvordan fire av de fondene jeg investerte i tidligere har klart seg de siste årene, og resultat framgår av tabellen nedenfor (gjennomsnittlig årlig avkastning). For hvert målepunkt har jeg anmerket med grønn bakgrunn om det er fondet eller indeksen som har gitt høyest avkastning.

Som det framgår, har de aktivt forvaltede fondene gitt høyest avkastning i kun fire av de totalt 12 målepunktene i tabellen.

Jeg vil understreke at dette på ingen måte kan ses på som et representativt utvalg av aktivt forvaltede fond. Dette er fire fond som jeg selv tilfeldigvis var investert i for mange år siden. Det er likevel snakk om fire kjente og store fond med lang historikk, og alle disse fondene har i perioder gjort det veldig bra.

Min konklusjon fra denne høyst uvitenskapelige sjekken er at min beslutning om å si hasta la vista til aktivt forvaltede fond var en god beslutning. Det er mulig det finnes dem som klarer å velge ut og bytte aktivt forvaltede fond slik at de over lang tid klarer å skape meravkastning, men dette er en egenskap som jeg på ingen måte besitter. Gjør du? 😉

Permalink

januar 4, 2022 @ 1:09 pm

· Filed under 2022

2022 er nå i gang, og jeg har definert noen økonomiske mål for året. I juni 2021 ble jeg økonomisk uavhengig, i den betydning at jeg da hadde en netto finansformue som tilsvarte over 300 ganger månedlig forbruk. Jeg jobber imidlertid fortsatt, siden jeg ønsker å ha en god sikkerhetsmargin før jeg velger å si opp jobben. Hvor stor denne sikkerhetsmarginen skal være har jeg ikke helt bestemt meg for ennå, men den må være stor nok til at jeg ikke går rundt og er bekymret for å gå tom for penger. Ved utgangen av 2021 er min netto finansformue på 311 ganger månedlig forbruk, som fortsatt ikke er nok til at jeg tør å slutte å jobbe.

Mine økonomiske mål for 2022 er som følger:

- Kjøpe meg videre opp til jeg har 1 Bitcoin (jeg har i dag 0,6 Bitcoin)

- Kjøpe meg videre opp til jeg har 10 Ethereum (jeg har i dag 9,9 Ethereum, så her er jeg nesten i mål allerede)

- 5 Solana

- Kr 60 000 på bankkonto

Med de kryptovalutaprisene som gjelder akkurat når dette skrives blir dette til sammen om lag kr 240 000, altså i snitt kr 20 000 hver måned.

Min beslutning om å kjøpe 5 Solana er basert på at jeg ønsker en litt mer sammensatt kryptoportefølje enn det jeg har i dag. 5 Solana vil med dagens pris utgjøre en veldig liten andel av porteføljen min, men siden Solana er en langt mindre «etablert» kryptovaluta enn Bitcoin og Ethereum, er risikoen sannsynligvis også langt høyere. Å kjøpe Solana er i mini øyne et litt crazy bet, for prisen kan både mangedoble seg og gå til null. Mange mener nok at jeg har en relativt kjedelig portefølje, men med innslag av Solana vil jeg i hvert fall få krydret den litt. 😊

Permalink

Next entries » ·

« Previous entries